書式表示による納付の特例

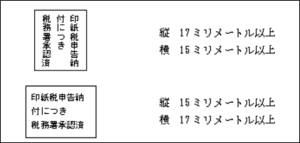

毎月多量に領収書などを作成する場合は、書式表示といって、あらかじめ承認を受けた書式の書面に下記の表示をすることで、書面に印紙税を貼付することはせず、申告納付の方法による納税が認められています。

https://www.nta.go.jp/law/shitsugi/inshi/06/11.htm

https://www.nta.go.jp/law/shitsugi/inshi/06/11.htm

承認申請手続きについては下記で、

申告時に使う書式は下記にあります。

書式表示でも印紙税の申告漏れが生じえます

書式表示の承認申請の手続きには関与したことがないため、詳細や勘所はわからないのですが、毎月継続して作成されるような課税文書であるのか、申請を受けようとする書面がどのような書式であるか、○○税務署承認済(上図)の記載がルール通りとなっているかなど、結構丁寧にチェックをしている印象です。

なので、印紙税の税務調査を経験する前までは、書式表示=印紙の漏れが生じないので、税務調査においてチェックは不要なのではないかと思っていたのですが、やや細かな点ではありますが申告漏れが生じることもありましたので、それについて少し書いてみようと思います

(印紙税の税務調査先が書式表示の承認を得ている場合は、申請時から変更は生じていないか、申告数値が間違っていないかなどチェックをしていました。)

作成通数をレジのシステムからではなく、会計データから把握している場合

種類にもよるとは思いますが、レジには領収書の発行状況をカウントできる仕組みが組み込まれているため、このデータを使って領収書の発行通数を集計して申告納税を行うことが一般的です。

人間が間違えない限り、機械は間違えないので、この集計方法をしている場合は、集計漏れが生じることはないと思います。

(印紙不要となる金額の設定誤りなどのヒューマンエラーで申告誤りの事例もあるそうです。)

稀にですが、作成通数を会計データから把握している事例がありました。

(なぜそのようにしているのかの理由までは把握できていません。)

印紙税の貼付が必要となる領収書は、基本的には現金決済の場合ですので、現金の元帳から5万円以上の取引(私が税務調査をしていたころは3万円)を抽出して、その取引件数をカウントして申告納税をするということです。

一件、このやり方でも正しく集計できそうにも思えますが、このやり方をすると、会計数値に現れない取引(領収書の分割や再発行)が申告漏れとなります。

領収書の分割は、場面としては、2名で一つのサービスや物を利用した場合に、それぞれが半分ずつ支払ったので領収書も決済ごとに発行するような場面です。

少しお高めのホテルなどで発生したりします。

この場合、会計データには一つの取引として記載されますが、それぞれの領収書が5万円以上の場合は2通分のカウントが必要となります。

(書いていて気づいたのですが、私が税務調査をしていた頃は3万円以上だったので、それぞれの領収書が3万円を超えていることも間々あったのですが、改正が入って5万円になったので、この事例はもうあまり発生しないのかもしれません。むしろ、1通当たりでみると5万円未満だったりするのかもしれません。)

再発行は、領収書を紛失された方が、何らかの理由で領収書の再発行を求めてきた場合ですが、この場合も再発行の場面ではお金の授受がありませんので、会計データには反映されませんので、申告漏れとなります。

念のためですが、たとえ当初発行した領収書に印紙を適切に貼付していたとしても、再発行分についても印紙の貼付が必要です。

承認を受けた書式以外は別途申請が必要です。

国税庁の解説に下記のとおりありますが、文書の様式や形式は同一であることが求められます。

https://www.nta.go.jp/law/shitsugi/inshi/06/11.htm

https://www.nta.go.jp/law/shitsugi/inshi/06/11.htm

たとえば、コンビニの領収書は、どこの店舗でもらっても同じ書式ですので、特に問題にはならないと思いますが、いろいろなコンセプトの居酒屋を一つの会社が運営している場合は、領収書のデザインもそのコンセプトに沿ったものにすることが多いため、それぞれの書式で承認申請を受ける必要があります。

とある居酒屋を運営している会社は、お店ごとにコンセプトを持たせており、それぞれの店舗で領収書の形式が違うため、全店舗で承認申請(新規出店することに追加で申請)することとなり、申請する納税者も承認申請の手続きをする税務署の担当者も大変そうだったのを覚えています。

そのほかにも、取引は同じであるものの、お客様からのご要望やサービスの運営の観点から、書式を使い分けている場合がありますが、ほぼ似通った書式であることから、追加で承認申請は必要ないだろうと会社の担当者の方が判断して、承認を受けることなく書式表示の申告に含めて申告納税をしていた事例がありました。

厳しい取扱いなのは承知しているのですが、この場合は、申請をして承認を受けていない書式については印紙の貼付漏れとして扱うこととなります。

書式表示の申告で納税した分は還付申請をすることとなります。

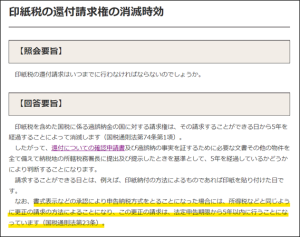

書式表示は申告納税方式ですので、過誤納還付申請の対象とはならず、更正の請求の対象となります。

https://www.nta.go.jp/law/shitsugi/inshi/06/06.htm

https://www.nta.go.jp/law/shitsugi/inshi/06/06.htm

更正の請求にあたって使用する書式は下記に公表されています(初めて見ました)。

なお、実務的にこのような場合に、どのように対応することが考えられるかと言うと、書式は同一にしておき、紙の色を変えるなどすることで対応が可能なのではないかと思います。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。