一括償却資産とは

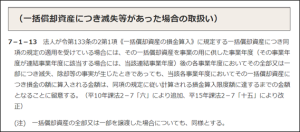

取得価額が10万円以上20万円未満の減価償却資産について、減価償却資産の取得価額の合計額の3分の1に相当する金額を、その業務の用に供した年以後3年間の各年分において損金算入することができる制度のことをいいます(法人税法施行令第133条の2)。

この制度は、取得価額が20万円未満の減価償却資産を企業が個別管理することにより生じる事務負担に配慮したものです。

よって、使用開始後の個々の資産の状況にかかわらず、法令に従って計算される損金算入限度額の範囲内での損金算入を続けることとなります。

具体的には、一括償却資産に滅失、除却等の事実が生じたとしても、機械的に損金算入額の計算を行うこととなります。

会計上どのように処理するのか

会計監査でいろいろな法人の会計処理を見てきましたが、消耗品費等で費用処理して別表で加算調整する、一括償却資産などのわかりやすい名称で資産計上して(開示上は「工具、器具及び備品」などで開示)、税法と同じルールで減価償却費を計上する、のいずれもあったように記憶しています。

会計に関する書籍を少し調べてみたところ、下記のように説明されていました。

なお、公認会計士または監査法人による監査を受けている法人、または、直接監査を受けていなくても連結子会社等として連結グループに属している法人の場合、企業会計上はこれらの処理の選択をすることにより損益が変わってくるため、基本的に処理方針を統一しておく必要があると考えられる。企業によっては、税法に合わせて、10万円未満について費用計上、10万円以上20万円未満について一括償却資産として3年間で費用化、20万円以上について資産計上としている法人も多いが、なかには20万円未満について費用計上し、その場合は10万円以上20万円未満のものについて申告調整している法人もみられる。

(「<第4版>「固定資産の税務・会計」完全解説」太田達也著。148頁~149頁)

会計監査では金額的・質的重要性がない勘定科目は検討の対象としませんので、一般的には一括償却資産が会計監査で検討項目となることはなく、いずれの処理をしていても、継続して適用しており、グループ内で処理が統一されていれば問題なしとしているのではないかと思われます。

会計基準のスタンス

「監査・保証実務委員会実務指針第 81 号 減価償却に関する当面の監査上の取扱い」というものがあるのですが、会計監査はこの取り扱いによっています。

監査法人から指摘を受けないため、あまり意識することはないのかもしれませんが、会計のスタンスとしては、税法関係なしに適切な耐用年数と残存価額を見積もって、減価償却をすることが必要というものです。

ただし、そうはいっても、見積りはとても大変ですし、実情として多くの企業が法人税法の規定に従っているため、企業の状況に照らして、耐用年数等が不合理と認められる事情のない限りは、監査上妥当なものとして取り扱うことができるとされています。

Ⅲ 監査上の取扱い

23.耐用年数及び残存価額に関しては、本来であれば各企業が独自の状況を考慮して自主的に決定すべきものである。したがって、資産を取得する際には、原則として適切な耐用年数及び残存価額を見積もり、当該見積りに従って毎期規則的に減価償却を実施することが必要である。

24.しかしながら、多くの企業が法人税法に定められた耐用年数を用いており、また同様に残存価額の設定についても、多くの企業が法人税法の規定に従っているのが現状である。このような事情に鑑み、法人税法に規定する普通償却限度額(耐用年数の短縮による場合及び通常の使用時間を超えて使用する場合の増加償却額を含む。以下、同じ。)を正規の減価償却費として処理する場合においては、企業の状況に照らし、耐用年数又は残存価額に不合理と認められる事情のない限り、当面、監査上妥当なものとして取り扱うことができる。

https://jicpa.or.jp/specialized_field/publication/files/2-8-81-2-20120216.pdf

誰も気にしないと思いますが、一括償却資産の取り扱いって、監査上妥当なものとして取り扱われるものなのか疑問があります。影響額小さいですし、煩雑なだけですが。

上記の取り扱いに、特別償却や割増償却については結論を記載してくれているのですが、一括償却資産についての記載はありませんでした。

償却資産税

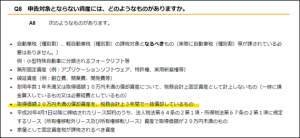

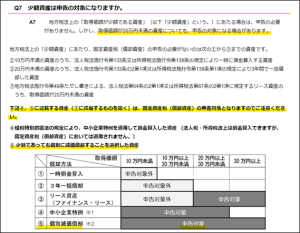

償却資産税における一括償却資産の取り扱いは下記のとおり、税法通りに処理していれば、申告の対象外としてよいとされています。

https://www.tax.metro.tokyo.lg.jp/shisan/shokyak_sis.html#q_04

https://www.tax.metro.tokyo.lg.jp/shisan/shokyak_sis.html#q_04

なので、一括償却資産に該当するものの、耐用年数を用いて減価償却をしている場合は、償却資産税の申告対象となります。

税法基準によっていないことは実務上あるのか

製造業など、固定資産の管理が重要な業種の場合は、企業で独自の耐用年数を算定して、それを用いて減価償却を行っている会社を見たことがあります。

また、IFRSを採用した場合も、一般的には税法基準によって減価償却を行っていないと思われます(IFRSの実務に明るいわけではないです)。

IFRSに関するセミナーに出席した際に、講師の会計士の方に、どうやって耐用年数を見積もっているのか質問をしたことがあるのですが、事業部の方など、社内の人にいろいろとヒアリングをして、議論して、耐用年数を見積もっているとのことでした。

めちゃくちゃ大変そうですね。

カオスはほかにもあります

この手の、税法と会計が我が道を行くといった状況になっている制度が好きです。

組織再編などでは、ここに会社法が加わってくるので、カオス感がより満載になります。

気が向いたら、組織再編のカオスについて、書いてみようと思います。

日々精進

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。