国・地方公共団体や公共・公益法人等と消費税

最近、税務に関する情報のうち、マニアックな分野に関する解説をしています。

先月は印紙税を解説してみたのですが、今度は、

「国・地方公共団体や公共・公益法人等と消費税」

について解説してみようと思います。

この制度も、「印紙税の手引」と同様で、下記リンク先にあるパンフで大抵の疑問点は解決できます。

(「パンフレット「国・地方公共団体や公共・公益法人等と消費税」(令和4年6月版)」)

https://www.nta.go.jp/publication/pamph/shohi/shohizei.htm

印紙税ほどに論点があるわけではないので、さらっと終わってしまうかもしれません。

おそらく汎用性はないので、完全に趣味の世界

税務署に勤めていた時に、主担部門といって、消費税や間接諸税(印紙税や揮発油税など)を担当している部門に在籍していたことがあります。

その前は、法人税調査を行っている部門にいたので、税務調査の対象となる法人や、そのやり方などが大きく違い、とても新鮮で楽しかったのを覚えています。

「国・地方公共団体や公共・公益法人等と消費税」と言われても、具体的なイメージがわかないかもしれません。

たとえば、都が運営している都営バスの運賃には消費税がかかっていますし、水道局に払う水道代にも消費税がかかっています。

なので、都も消費税の申告納税を行っています。

ただし、これらの売上に関する消費税に誤りが認められることは、ほぼないと思います。

公共事業(特別会計)を運営するための財源は、一般会計(税収)の歳入(不課税収入)で賄われています。

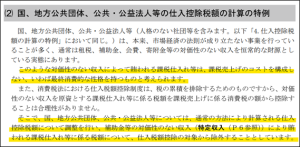

このような場合に、通常の法人と同じ計算方法で、消費税の納税額を計算すると不都合があるので、仕入控除税額を調整する計算を行う必要があります。

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

この調整計算が正しく行われているのかのチェックが、消費税単独調査の主な調査項目となります。

併せて、課税仕入れにかかる課否判定もチェックしていますが、あまり誤りは認められません。

そのほか、公益法人などに対する消費税の単独調査も行われています。

このような法人に対しては、収入のなかに消費税の課税対象とすべきものがないかのチェックも行われています。

(弁護士会 受任事件負担金)https://www.courts.go.jp/app/files/hanrei_jp/435/081435_hanrei.pdf

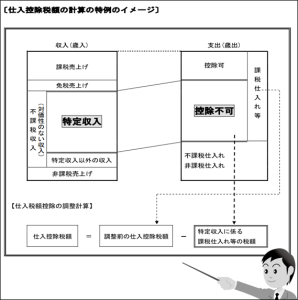

仕入控除税額の計算の特例をざっくりいうと

非常にざっくりと説明すると、収入の大部分が、会費や寄附金などの消費税の対象とならない収入である法人については、その収入で賄われているコストにかかる仮払消費税の控除を認めませんよという制度です。

以下の図が分かり易いのではないかと思います。

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

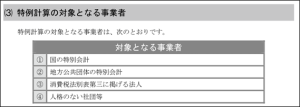

どのような法人が対象となるのか

下記の通りとされています。

国の特別会計って具体的に何なのだろうと思い、財務省のHPの情報を調べてみたところ、年金や労働保険関係の事業などが特別会計とされているようです。

(財務省HP 決算書)

https://www.mof.go.jp/policy/budget/budger_workflow/account/fy2021/ke040729tokkai.pdf

麹町税務署あたりが管轄しているのでしょうか。一度も実務であたったことがありません。

地方公共団体の特別会計は、公営バスなどがイメージしやすいのではないかと思います。

(東京都交通局 決算書)

https://www.kotsu.metro.tokyo.jp/about/information/closing/r02_closing.html

消費税法別表第三に掲げる法人は、財団法人や社団法人、税理士会や日本赤十字社、日本年金機構などです。

人格のない社団等とは、〇〇研究会といった組織体のことです。

消費税単独調査の主な調査先は、上記のうち、財団法人や社団法人、人格のない社団等です。

もちろん、都などに対しても税務調査をしていると思います。

私は町役場の消費税調査を一度経験しましたが、

「一度経験出来たらもういいや。」

というのが率直な感想です。

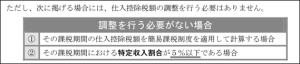

調整を行う必要がない場合

これらの法人に該当したとしても、調整計算を必ず行うということではありません。

下記の場合は、調整を行う必要がないとされています。

特定収入割合は下記の計算式で計算されます。

特定収入とは何ぞやと言う点については、別の記事で書いてみようと思います。

慣れると簡単な制度です

この制度について、改めて条文をチェックしてみたところ、なんと「雑則」の中に規定されていました(消費税法60条)。

マニアックな制度だという理解はあったのですが、まさか、「雑則」の中に規定されているとは思いませんでした。

(少し残念な気持ちです。)

「税務署を辞めた後は一生使うことがない知識なんだろうな」

と思っていたのですが、監査法人在籍時にパブリックセクターの監査(独立行政法人などの会計監査)のお手伝いに駆り出されたときに役に立ったり、税理士となった後に財団の決算業務に役立ったりと、本当にごくたまにですが、知識と経験が求められることがあるので、

「この制度を知っていてよかったな」

と思います。

詳細は忘れてしまったのですが、条文の解釈で論点(たしか、使途の特定のあたり)があったように思いますので、思い出せればそちらについても書いてみようと思います。

日々精進。