申込書等と表示された文書

印紙税の税務調査で多額の非違が認められる項目の一つとして、申込書の取り扱いがあります。

まず、申込書は一般的には課税文書には該当しません。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

この取り扱いは、申込書は契約書ではないという一般的な認識と一致していると思います。

単に申し込んでいるだけで、受け手がその申し込みを承諾するか否かが、申し込み時点では不明だからですね。

例外の取り扱い

ただし、例外があり、申込書であっても課税文書として取り扱われることがあります。

具体的には下記の(1)~(3)のような場合なのですが、このうち、(1)と(2)を実務でよく見かけるように感じています。

この申込書と称する書面の印紙税の判定についてですが、グループ間のお金の貸し借りに関連して作成されていることが多いように感じています。

この質問をお受けした場合には、基本契約書の共有を依頼するようにしています。

基本契約書を確認してみると、結構多くの事例で、申込書の提出により自動的に契約が成立するという条項が置かれていたりします。

別途、契約書が作成されることが文書上明らかにされている場合には、申込書は契約書として取り扱われないという取り扱いもありますが、金銭消費貸借契約書の作成を省きたい(印紙税の節約、作成の手間を省くなどのいろいろな理由があると思っています)ということから、申し込み形式としているので、この明らかにされている場合に該当する場面はあまり見かけないように思います。

申込書を電子データでやりとり

この申込書が課税文書に該当しないようにするために、どのように対応しているかというと、電子データでやり取りをしているのではないかと思います。

印紙税は課税文書の作成のときに納税義務が成立します。

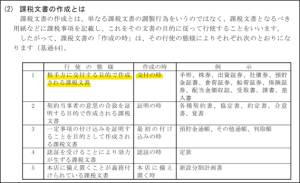

そして、「課税文書の作成」とは、一般的に考える、契約書を印刷して、袋とじして、押印してといったことをいうのではなく、以下の通り、書面の種類によって、作成の時が定められています。

申込書のような、相手に交付する目的で作成される書面は、その書面を交付したときに課税文書の作成(納税義務が成立する)とされています。

よって、電子データでやりとりをすると、交付が行われないため、納税義務が成立しないこととなります。

実務を回すと予想しなかったことが起きる

印紙税の検討をした際は、印紙税を気にされるくらいですから、印紙税に明るい人が関与されているわけですが、実際に申込書を作成して交付する方(実務を行われる方)は、検討をされた方以外の方であることが一般的なように思っています。

そして何が起こるかということ、申込書を印刷して先方に交付したりといった、当初想定していなかったことがよく起きてしまうように感じています。

そのほか、たとえば、合弁事業などで、別々の企業の方が、同じオフィスでお仕事をしている場合に、近くにいるからということで、紙に印刷した申込書を手交している事例に遭遇したこともあります。

印紙税の税務調査では、本社の法務部の方にご対応いただくことが多いのですが、法務部としての回答内容に沿うと、印紙税がかからない仕組みになっていても、実務がそのまま想定通りに運用されないということがあるので、営業店に出向くなどして、実際の運用を確認するようにしていました。

大きな組織になればなるほど、人事異動があるため、数年おきに担当者が入れ替わり、運用当初は意識されていた印紙税が、だんだんと、雲の彼方へ消え去ってしまうことがよくあるように思います。

中小企業の場合は、そもそも、申込書が課税文書になるなんて知らなったということが多いように思います。

国税庁が公表している法令解釈に関する情報

「コミットメントライン契約に関して作成する文書に対する印紙税の取扱い」という情報を国税庁が公表しており、ここで、申込書の取り扱いが説明されています。

https://www.nta.go.jp/law/joho-zeikaishaku/inshi/5111/01.htm

結論としては、以下の理由から申込書は課税文書に該当すると判断されています。

コミットメントライン契約の下では、借入人は、前提条件が充足される限りにおいて、自らの意思表示により借入人・貸付人間において個別の消費貸借を成立させることができるもので、消費貸借契約の条件付予約完結権を有すると考えられています(2001年12月17日付日本ローン債権市場協会「リボルビング・クレジット・ファシリティ契約書(JSLA平成13年度版)の解説」16ページ)。

基本契約書に基づく請求書等の提出は、かかる条件付予約完結権の行使であり、請求書等の提出により、個別の貸付けについて前提条件の充足を停止条件とする消費貸借契約が自動的に成立し、貸付人は消費貸借の目的である金銭を交付する債務を負うことになります。

貸付人は消費貸借契約に付された停止条件が成就されているかどうかの判断を行っているにすぎません。

したがって、ご質問の請求書等はいずれも前記1の(ロ)の要件にも合致することになります。

※(ロ)の要件は「その申込みによって自動的にその申込みに係る契約が成立することとなっているもの」です。

法律に基づいてしっかりと判断すると、

「このような判断過程となるんだな」

ということにご興味がおありの方はぜひ読んでいただきたいと思うのですが、実務でおしなべてこのような丁寧な判断がされているかというと、そうではないと思います。

もちろん、このような判断が実務においてもしっかりとされる方が望ましいですし、あるべきだと思いますが、しっかりとした法務部を構えることができる大企業以外で、このような判断を適切にできる人が、そこら中にいるというわけはないので、ちょっと無理があるのではないかなと感じています。

(資本金50億円以上の大企業の印紙税の税務調査を担当している諸税調査部門で、「停止条件」と「解除条件」について、会社と議論をしている場面を見たことがありますが、書籍などを用いて議論してもかみ合っていない印象を持ちました。私も、ぱっとこの二つの違いを間違いなく正確に説明しきれません。)

公表されている個別の事例を他の事例での判定に使う

国税庁が公表している印紙税関連の質疑などの情報を見るときは、質疑に至った背景事情を推測するようにしています。

それはなぜかというと、書籍などで解説されている他の事例の判断過程や実務も意識しつつ、公表事例の判断過程を見ると、他の事例と整合していないように思われるものが稀に見受けられるためです。

私は、実務から入って(印紙税に関する質疑応答事例集を読み漁ったり、実際の税務調査の現場での経験が先)、その後に、アカデミックな観点から印紙税を判断するとどうなるのかを学びました。

なので、単に私が法的な観点で印紙税の判定をできていないだけなのかもしれませんが、国税庁が業界団体から質疑を受けて、いろいろな方面との調整の結果、

「このような判断になったんだろうなぁ~」

と考えたりするわけです。

(念のためですが、私は国税庁に在籍したことはありませんので、単にそう思っているにすぎません。)

そうすると、とある国税庁の公表事例があったとして、その考え方をそのまま、他の事例に当てはめて印紙税の要否を判断すると、印紙税の貼付漏れとして、税務調査で指摘を受けてしまう可能性もあるのではないかと考えています。

仮に税務調査で指摘されたとしても、

「間違った指摘なのであれば争えばいいではないか」

というご意見はごもっともだと思うのですが、印紙税の指摘で争うという意思決定をされた事例はあまりないように思います。

この勘所は、印紙税の混沌とした実務に身を置いた人間以外には、理解し難いことなのかもしれません(悲しきかな。)。

個別事例でなければ依拠可能だと思います

ちなみに申込書について、もうちょっと踏み込んだ説明を確認されたい場合は、下記の国税庁の質疑応答事例が分かり易いと思います。

https://www.nta.go.jp/law/shitsugi/inshi/02/04.htm

さきほどの(1)~(3)は例示ですので、実はこれ以外の場面であっても申込書が課税文書として取り扱われる可能性もあります。

では、税務調査の場面でどうやって申込書の取り扱いを判断しているかというと、担当部署への業務フローの詳細なヒアリングや、会社が作成しているマニュアルの確認をして、判断しています。

どこまでがOKで、どこからがNG?

特に答えを持っているわけではないのですが、とある事業会社が借入れに際して、銀行に対して申込書を提出し、銀行がその申込書に参考情報として、その申込者に対して適用される借入利率を記載して、申込書を返却した場合に、

「この申込書は課税文書として取り扱われるのだろうか?(この借入利率の記載がどのように取り扱われるのだろうか)」

という疑問があります。

答えを持っていないというのは、事実認定によりけりということなのですが、こういった感じで、印紙税の観点はぬきに、実務的な便宜などから、思いもしなかったことが行われたりします。

そういった意味において、印紙税って難しいなと思います。

(単に仕組みを考えるだけと、その仕組みを適切に運用し続けることの違いがです)

関連記事のご紹介

今回は、「印紙税の税務調査で多額の非違が認められる項目(申込書)」について解説しました。普段何気なく作成している文書が課税文書に該当してしまうこともあることにお気づき頂けたかと思います。

以下の記事では、印紙税の税務調査で多額の非違が認められる他の項目について解説していますので、こちらの記事も併せて読んでみてください。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。