継続的取引の基本となる契約書

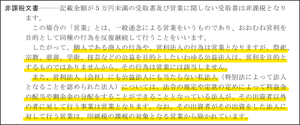

「印紙税の手引」では下記のとおり説明されています。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

イメージとしては、今後長く取引をしていくにあたって、対象となるサービスや商品を特定したり、単価を決めたり、決済条件を決めたりする文書がこれにあたります。

「〇〇基本契約書」という名称の契約書が多いように感じていますので、契約書の名称で印紙が必要か否かのあたりを付けたとしても、大きくは外さないように思います。

だたし、いったん締結した基本契約書の内容を変更したり、補充したりする「覚書」が、これに該当することがありますので、注意が必要です。

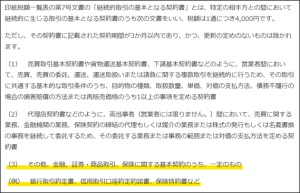

よく見る事例

「継続的取引の基本となる契約書」は、下記の5つが対象となるのですが、実務でよく目にするのは1と2のみです。

- 特約店契約書

- 代理店契約書

- 銀行取引約定書

- 信用取引口座設定約諾書

- 保険特約書

結構長い期間、印紙税に関わっていますが、1,2,3は実務で当たったことがありますが、4,5については、当たったことがありません。

国税庁の解説でも3~5がまとめられていますので、3~5がいかにマイナーな課税文書であるかがお分かりいただけるかと思います。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7104.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7104.htm

具体的にどのような契約書が該当するのか?

「1.特約店契約書」の具体例は下記が参考になるように思います。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

「2.代理店契約書」は、携帯電話のショップをイメージしていただくと良いと思います。

たとえば、ドコモのショップはドコモから代理店契約を得たメーカーの販社などが代理店として運営しているのですが、その場面で「代理店契約書」が締結されています。

「売買に関する業務」(携帯電話の販売に関する業務)を「継続的に委託するため」に、「その委託する業務又は事務の範囲又は対価の支払方法を定め」ているということです。

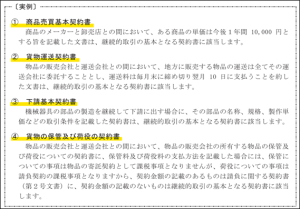

「目的物の種類」はどの程度のレベルなのか

印紙税を担当している部署に配属になった際に、印紙税をだーっと勉強したのですが、そのとき、驚いた事項として、「目的物の種類」がとても広いということがあります。

上記の「1.特約店契約書」については、「目的物の種類」などを定める契約書が対象となるのですが、これの範囲がとても広いということです。

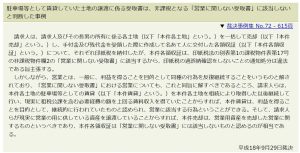

具体的には下記のとおり解説されています。

https://www.nta.go.jp/law/shitsugi/inshi/15/06.htm

https://www.nta.go.jp/law/shitsugi/inshi/15/06.htm

「目的物の種類」というと、「商品A」といったように、個別具体的なもののみを指すかと思いきや、総称であっても該当します。

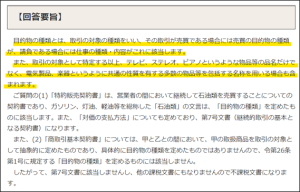

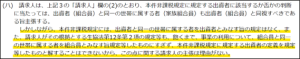

この質疑応答事例の(2)を読むと、「甲の取扱商品」という抽象的な定めであるため、「目的物の種類を定めたものでなありません」とされています。

これについては、実務の場面で考えてみていただきたいのですが、

「基本契約書をわざわざ締結するのに、『甲の取扱商品』という抽象的な表現をして、契約書を締結する目的は達成できていますか?」

という風に思います。

また、仮に、商品については抽象的な表現にしたとしても、決済条件など何らかの課税事項が記載されていることが一般的ですので、別の要件で「継続的取引の基本となる契約書」に該当するのではないかとも思います。

印紙税対策なのかはわかりませんが、事例(2)のような抽象的な表現のみの基本契約書を見たこともあります。

個人的には、

「この基本契約書を締結する実質的な意味がないのであれば、いっそ、基本契約書の締結をしなければいいのではないか?」

と思いました。

また、基本契約書に印紙が不要となったとしても、取引条件などを定めた覚書を締結することが一般的で、結局そちらが課税文書となるので、

「だったら、いっそ、基本契約書で定めてしまえばいいのに」

とも思っています。

契約を締結しないと取引が開始できないなどのロジ面から必要なのであれば、しょうがないと思います。

スポット契約との違い

「請負に関する契約書」(2号文書)に該当するのか、「継続的取引の基本となる契約書」(7号文書)に該当するのかについて、多くの方が難しく感じられているようです。

私はこの質問を受けたときは、下記の流れで質問をするようにしています。

- 1回こっきりの取引ですか?2回以上の取引の可能性がありますか?

※1回こっきりの場合は2号文書に該当します。2回以上の可能性がある場合は2号と7号のいずれにも該当する可能性があります。

- 2回以上の場合は、契約金額は計算できますか?

※計算できる場合は、2号文書に該当します。

※そのものずばりの契約金額が書かれていなくても、契約書の附属書類などに予定取引数量などの記載がないか確認してください。記載がある場合は、ほぼすべてのケースで計算できたように思います。

※1回こっきりの場合で、契約金額の計算が出来ない場合は、「契約金額の記載のないもの」に該当して200円の印紙の貼付となります。

ちゃんとした判断過程をお知りになりたい方については、下記をご確認されることをお勧めします。慣れてしまえば、結構簡単です。

(1回こっきりかの判定)

(契約金額が計算できるのかの判定)

営業者間であることが要件です

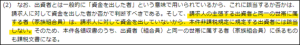

「継続的取引の基本となる契約書」に該当するかの判定にあたって、意外と見落としがちなのですが、上記の「1.特約店契約書」については、「営業者の間において」の取引である必要があります。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

ちなみに上記の「2.代理店契約書」は、「営業者の間において」の取引であることは求められていません。

「継続的取引の基本となる契約書」に明らかに該当しそうな契約書なのに、印紙が貼付されていない場合で、取引先が、協同組合や、個人名義、公益法人などの場合は、「営業者の間において」という要件に該当しないからではないかと考えてみる必要があります。

(私も税務調査で何回もこの点にひっかかりました。株式会社の法人間の場合は、単なる貼付漏れの可能性が高いです。)

営業者については、下記の解説が参考になります。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

これに関して、裁決事例がありました。

(意外ともめる事項だったようです。)

https://www.kfs.go.jp/service/MP/08/0201000000.html

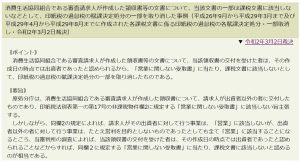

二つ目の事案が非常に気になったので、裁決文を読んでみました。

どうやら、「出資者宛各領収書」と「非出資者宛各領収書」という2種類の領収書があって、その両方について過怠税の賦課決定通知を受け、国税不服審判所で争ったところ、そのうち、前者については、課税処分が取り消された事例のようです。

(なぜ、前者も課税してしまったのかは正直よくわかりません。「員外判定表」という書面を税務調査の過程で作成してこれをもとに非出資者を判定したようです。)

https://www.kfs.go.jp/service/JP/118/08/index.html

https://www.kfs.go.jp/service/JP/118/08/index.html

後者については、下記の通りとされていました。

「消費生活協同組合」とあるので、定期的に食べ物などを配達してくれる生協さん(コープさん)だと思われます。

コロナ禍だったからなのでしょうか。5万円分の利用ってなかなか行かないように思います。

印紙税の税務調査では必ずといっていいほどに挙がる指摘事項です

「継続的取引の基本となる契約書」については、とっつきにくいからか、かなりの確率で印紙の貼付漏れまたは、貼付額の誤りがあったように記憶しています。

覚書も含めると、よくわからんというのが、社内で判断されている方の正直なところなのではないかと思っています。

では、印紙税の税務調査で指摘を受けた場合のインパクトですが、実はそこまで大きくなりません。というのも、領収書などとは違って、作成通数がそこまでないためです。

私が実際に税務調査で経験したのですが、「継続的取引の基本となる契約書」の取り扱い、特に「覚書」について、ご存じでなかった会社に対して指摘を行い、

「こちらで全部判断するので、社内にある契約書を全部持ってきてください」

とお願いして、会議室いっぱいになった契約書を全部見たことがあるのですが、せいぜい数百通くらいしかなく(時効も少し関係しています)、4,000円×数百通×1.1倍=100万円弱といった金額感でした。

売上高が数百億円くらいの会社だったのですが、これが、業種が違ったり、売上高が数千億円~数兆円クラスになるともう少し作成通数自体は増えるとは思うのですが、この規模感の会社になってくると、「継続的取引の基本となる契約書」の判定はしっかりとできる方が複数名いらっしゃるので、7号文書の指摘で、新聞に載るような多額の課税事例になることはあまりないのではないかと思っています(課税されるとしても、イレギュラーなものだと思います。)。

印紙税が課されないようにするためには、結局のところ、基本契約書を作成しないことになってしまいます

印紙税の質問を受けるときに、併せて受ける質問であるあるなのが、

「契約書をどのように修正すれば課税文書に該当しなくなるか?」

というものです。

結論からいうと、ほぼ白紙の契約書にすれば課税文書に該当しなくなります。

まず、どのようなことを定めると「継続的取引の基本となる契約書」に該当するかというと、「目的物の種類」「取扱数量」「単価」「対価の支払方法」「債務不履行の場合の損害賠償の方法」「再販売価格」のうち1以上の事項を定めると該当します。

印紙税法を作ったときに、どのようにして、これらの項目をピックアップしたのかは存じませんが、たくさんの契約書の事例を集めたり、実務に明るい人の意見などを聞いて、

「これは定めるよね」

といった項目をピックアップしたのではないかと思っています。

つまり、基本契約書の締結の目的に着目したのではないかということです。

となると、締結の目的に着目して定められた要件を外す=締結の目的を達成できない、ということなのではないかと思っています。

なので、

「契約書ってそもそも何のために締結するんだっけ?」

ということをしっかりと念頭においていただきつつ、

「その目的を害してでも、印紙税を節約したいですか?」

という質問に対して、元気よく

「もちろん!!」

と言えないのであれば、印紙の無理な節約は止めた方が良いのではないかと思っています。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。