約束手形

手形に関しては特に論点はないように思います。

(通達を確認したみたところ、いろいろな取り扱いがあったので、単に私が遭遇していないだけかもしれません。)

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/04.htm

念のため「印紙税の手引」を確認してみましたが、論点になりそうな事項の記載はありませんでした。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

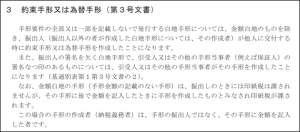

記載金額については他の文書と違い、消費税額を含んだ金額で判定することとなっています。

手形法において、手形に記載された最小金額が記載金額となることから、消費税額の区分記載が行えないことが理由とのことです。

手形法を確認してみたところ、下記の条文(手形法6条2項)がありました。

第六条 為替手形ノ金額ヲ文字及数字ヲ以テ記載シタル場合ニ於テ其ノ金額ニ差異アルトキハ文字ヲ以テ記載シタル金額ヲ手形金額トス

② 為替手形ノ金額ヲ文字ヲ以テ又ハ数字ヲ以テ重複シテ記載シタル場合ニ於テ其ノ金額ニ差異アルトキハ最小金額ヲ手形金額トス

(為替手形の金額を、文字をもって又は数字をもって重複して記載したる場合において、その金額に差異あるときは最小金額を手形金額とす)

詳細は下記の国税庁の解説をご確認ください。

株券など

株券も印紙税が課されています。

定款で不発行にしている会社が多いと思いますので、お目にかかる機会がほぼないように思っています。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

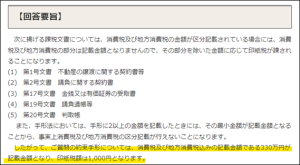

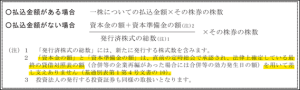

「払込金額がある場合」は、印紙税額は払込金額を基に算定されます。

「払込金額がない場合」は、一株当たりの資本金の額と資本準備金の額に発行した株券の株数を乗じた金額で印紙税額が算定されます。

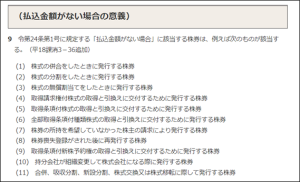

「払込金額がない場合」は、下記のような場面が該当します。

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/04.htm

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/04.htm

「印紙税の手引」の抜粋の注書き2に記載がありますが、「払込金額がない場合」の金額の算定にあたっては、直近の確定した貸借対照表を使用することができます。

資本金の額は新株予約権の行使などで期中も動く可能性があるため、法律上確定している最終事業年度に係る貸借対照表を使用することでも差し支えないとされたものです(SD:「印紙税法基本通達逐条解説 令和元年版」川崎令子編 大蔵財務協会493頁。)。

「差し支えない」ということですので、発行日現在の資本金などの金額を用いることも認められるものと考えられます。

(実務で、発行日現在で算定している事例を見たことはありません。経理部の方が嫌がるのではないかと思います。)

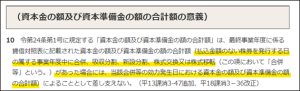

また、「払込金額がない場合」において、期中に合併等が行われた場合は、合併等の効力発生日における資本金などの金額を用いることも認められています。

詳細は忘れてしまいましたが、合併等の内容によっては、資本金の額などが減少することもあったように記憶しています。

会計に関わる仕事をしていると、日常的に貸借対照表を見ますので、「資本金の額及び資本準備金の額の合計額」を容易に算定できますが、法務部の方など、あまり見る機会がない方にとっては、一応計算はしたものの、

「本当にこれであっているのかな?」

と不安に思われることもあるようです。

株券の記載事項を訂正した場合

ざっと分けると下記の二つの取扱いとなります。

- 法的に株券の効力がなくなった場合

- 単なる訂正

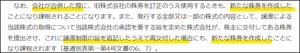

一つ目については、合併等があった場合に、消滅会社の株券を訂正して再使用した場合や、譲渡制限の旨を記載する場合などが該当し、新たに株券を作成したとして取り扱われることとなります。

https://www.nta.go.jp/law/shitsugi/inshi/13/02.htm

https://www.nta.go.jp/law/shitsugi/inshi/13/02.htm

逐条解説を確認したところ、これらの行為によりいったんは既存の株券の効力がなくなるためと解説されていました(SD:「印紙税法基本通達逐条解説 令和元年版」川崎令子編 大蔵財務協会487~488頁)。

ただし、訂正といってもすべてが作成したと取り扱われるわけではなく、社名変更や代表者変更などがあった場合に、それらの事項を訂正する場合には新たな株券の作成にはならないとされています。

「株券への記載事項のうち、法的記載事項の修正か否かで取り扱いが変わるのかな~」なんて考えたこともあったのですが、法的記載事項である「会社の商号」や「代表者」に関する事項を訂正しても、新たな株券の作成にはならないとされていますので、無関係のようです。

訂正にあたって会社が行った行為により、株券の効力がいったん失われるのか否かがメルクマールのようです。

合併契約書等

下記の通り合併契約書なども課税文書として取り扱われています。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

税務署に勤務していた頃に、机上で申告審理を行っていた際に、合併処理の検討のために合併契約書等の資料提出を依頼したことがあるのですが、印紙を貼付していない契約書(もしくは、印紙の貼付ページがあるがそのページを除いていた?)を提出された税理士さんがいらっしゃいました。

(こういうのって、言われなくても提出前にチェックして、印紙の貼付ページも併せて提出するものだと勝手に思っていたのですが。。稀にこういった税理士さんがいらっしゃるのでびっくりします。)

合併契約書は特に論点はないのですが、分割契約書と新設分割計画書については、「会社法に規定する吸収分割契約または新設分割計画を証する文書に限ります」とされています。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7141.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7141.htm

質問を受けただけで、実際に分割の書面の作成の流れを経験できていないので、よくわかっていないのですが、分割計画(もしくはそれらしきもの)が複数作られることがあるようで、それらについても印紙は必要なのか?という質問を受けたことがあります。

課税物件表の記載を見るに、分割に関して作成する文書を、広く課税の対象とするということではなさそうですので、上記のそれらについては印紙は不要なのではないかと回答したのを覚えています。

国税庁の解説もあるのですが、決議を経るものや、備置するものが対象となるといっているように思います。

(逐条解説を確認したところ、備置については、謄本や抄本を交付した場合の取り扱いのようで、謄本や抄本は課税文書とはならないとのことでした。(同著498頁))

https://www.nta.go.jp/law/shitsugi/inshi/14/02.htm

https://www.nta.go.jp/law/shitsugi/inshi/14/02.htm

変更補充については下記の通りとされています。

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/05.htm

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/05.htm

定款

定款も課税文書なのですが、会社設立時に作成されるものであるため、司法書士さんにお任せという方も多いのではないかと思います。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

私も定款が課税文書であることは知っているのですが、税務調査等の実務でこれを気にしたことはありません。

電子定款については、紙ベースでの作成がされていないため印紙税が課されません。

変更定款の取り扱いについては下記のとおりです。

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/05.htm

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/05.htm

今回の課税文書たちは論点があまりないものばかりでしたので、淡々とした解説になってしまいました。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。