領収書

一般的に知られていると思いますが、領収書は課税文書に該当します。

私が税務調査をしていた頃は、受取金額が3万円未満のものが非課税とされていたのですが、現在(平成26年4月1日以降に作成された領収書について)は、5万円未満のものが非課税とされています。

https://www.nta.go.jp/publication/pamph/inshi/pdf/zeigaku_ichiran_r0204.pdf

https://www.nta.go.jp/publication/pamph/inshi/pdf/zeigaku_ichiran_r0204.pdf

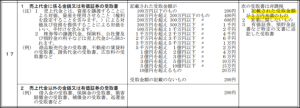

金銭の受取書(領収書)は、

「売上代金に係る金銭の受取書」(17号の1文書)

「売上代金以外の金銭の受取書」(17号の2文書)

の二つに区分されています。

前者が一般的な方で、後者は税額が一律200円と金額的なインパクトがないこともあってか、すごくマイナーな課税文書ではないかと思います。

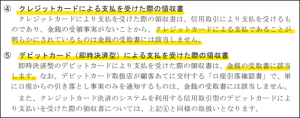

即時決済型による支払いを受けた際の領収書

よくある質問として、クレジット払いとデビットカード払いのそれぞれの場合の取り扱いがあります。

クレジットカードについては、クレジットカードを使って決済した時点では、お金の収受がないので、金銭の受取書には該当しない(印紙は不要)とされています。

デビットカードについては、即時決済型の場合は、デビットカードを使って決済した時点で、お金の収受があるので、金銭の受取書に該当する(印紙が必要)とされています。

実際に見たことはないのですが、デビットカードにも信用取引型のものもあるようで、その場合は、クレジットカードの取扱いと同様となります。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

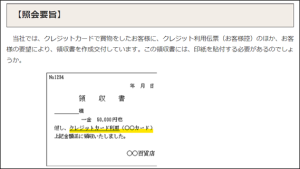

クレジットカードによる支払であることを明らかにする方法は、下記の質疑応答事例が参考になるのではないかと思います。

https://www.nta.go.jp/law/shitsugi/inshi/19/37.htm

https://www.nta.go.jp/law/shitsugi/inshi/19/37.htm

「クレジットカード利用(〇〇カード)」とまで書かれていなくても、たとえば、領収書に「クレジット」と一言だけ書かれていたとしても、クレジットカードによる支払であることが明らかであるとして取り扱っていました。

常識的な範囲で、クレジットカード決済であることの判別がつけばいいのではないかと思われます。

決済方法によって、自動的にクレジット利用と印字されるレジを見たこともありますし、手書きだったり、スタンプをつかって、都度、対応をされている会社もありました。

個人的には自動的に印字されるほうが良いのではないかと思いますが、レジの機能によるところですので、導入コストなどの問題もあるのかもしれません。

キャッシュアウト取引

17号文書に関連した文書回答事例がありますので、参考に紹介いたします。

キャッシュアウトといって、スーパーなどの小売店で買い物ついでにお金を引き出せるサービスがあるのですが、これについて、レシートに記載される金額のうち、どの金額を「受取金額」として取り扱うこととなるのかについての事例です。

これからも、どんどん、決済サービスが増えていくのではないかと感じているのですが、その場合の印紙税の判定は、上記のクレジットカードとデビットカードの取り扱いを基本として、この文書回答事例にある情報を使って判断すれば、大きく外すことはないのではないかと思います。

この手の新しい取引については、まずは取引をしっかりと理解して、どのような書面が、どのような目的で作成されるのか、を把握すること。

また、その目的などについてはしっかりとルール化されているか(単にそう思うだけではNG)を確認することがとても大切なのではないかと思います。

税務調査での指摘事項(ヒューマンエラー)

印紙税を担当している部門には、法人税等の税務調査などを通じて把握した、印紙の不納付情報が集約されています。

回付されてくる情報のなかで、断トツに件数が多かったのが、飲食店が作成する領収書だったように思います。

(当時は3万円未満が非課税で、今は5万円未満のものについて非課税とされているので、件数は減少しているかもしれません。)

居酒屋さんのレジ係りは、アルバイトさんがされることがほとんどだと思いますが、5万円以上の領収書には、緑色の紙(200円の印紙)を貼って、割り印するように言われたものの、これが何なのかよくわからずに、言われたのでとりあえずやっているというのが実情ではないかと思います。

また、お店が混雑している状況で、貼り忘れてしまうといったことも起こりえますので、多店舗で飲食店を経営している会社の場合は、必ずと言っていいほどに印紙の貼付漏れが生じていたように記憶しています。

そのほか、高級菓子のお店など、ごくまれにしか、5万円以上とならないような業種の場合も(マダムがたくさん買っていった場合などに稀に超えます)、そもそも印紙を貼付する頻度があまりないので、漏れてしまうこともあるようです。

どうやって対応するのか?

これについては、書式表示を導入する以外に対応方法はないのではないかと思っています。

(書式表示については下記の記事をご覧ください)

https://cpa-murakami.com/%e5%8d%b0%e7%b4%99%e7%a8%8e%e3%80%80%e6%9b%b8%e5%bc%8f%e8%a1%a8%e7%a4%ba%e3%81%ab%e3%82%88%e3%82%8b%e7%b4%8d%e4%bb%98%e3%81%ae%e7%89%b9%e4%be%8b/

従業員の方やアルバイトの方に周知して、貼付を徹底することが正攻法だとは思いますが、これには限界があるように思っています。

実際に、店舗数が激増していた会社が書式表示を導入したので、導入後しばらくたってから、印紙税の税務調査に着手したところ、書式表示の導入前後を比較することでわかったのですが、結構な金額の印紙税の納付漏れがありました。

会社の役員の方などに、印紙の貼付についての周知方法などを確認したのですが、頻繁に伝えているものの、そもそも印紙が税金であることも知らないし、その重要性を認識させて、運用を徹底するのは難しいとのことでした。

良かれと思っての対応で追徴

領収書の課税事例で一番怖いのは、この振込通知書だと思っています。

ローンの完済通知を良かれと思って送付していたところ、その通知に記載の内容から領収書と判断されて、結構な額の過怠税となっている事案を見たことがあります。

「印紙税の手引」でも下記のとおり、課税文書に該当する旨が解説されています。

通知書以外のよくある課税事例として、営業マンなどが名刺の裏に金銭を受領した旨を記載して渡す場合があるらしく、それが領収書に該当すると聞いたことがあるのですが、私は残念ながらこの事例にあたったことはありません。

ひと昔前なら起こりえたのかもしれませんが、「現在もあるのでしょうか?」というのが正直なところです。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。