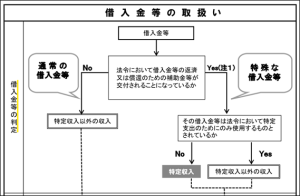

借入金のうち、特定収入として取り扱われる部分

基本的に借入金は、特定収入には該当しないこととされています。

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

これは、借入金の返済原資が売上代金などの課税売上で賄われる可能性があるため、いったん除かれているものです。

借入金の例外

ただし、例外があります。

借入金であっても、後々、補助金等で返済原資が賄われるものについては、特定収入に該当する可能性があります。

具体的な判定は、下記のフローチャートに沿って判定することとなります。

このフローチャートの一つ目のボックスに書かれていますが、借入金が補助金等で賄われることが明らかである場合は、この借入金を特定収入の判定の俎上に乗せます(図の右側)。

そして、補助金等の特定収入の取り扱いと同様に、特定支出(給与などの消費税が課税されない支出)に使途が特定される場合は、特定収入から除き、それ以外は、特定収入として取り扱われることとなります(図の右下のボックス)。

ざっくり説明すると

たとえば、何かしらの大きな事業を行う場合や、〇〇会館といった大きな建造物を建設する場合などは一時的に借り入れを行うことがあり、事後的に補助金が借入金の返済の原資となる場合には、借入金を特定収入として取り扱おうということです。

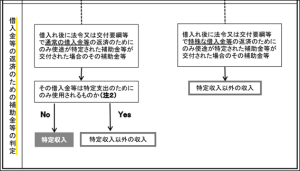

借入金の返済のための補助金の判定

下図は借入金の返済のための補助金のフローチャートです。

左側が「通常の借入金等」、右側が「特殊な借入金等」の補助金の取り扱いのフローチャートです。

「通常の借入金等」については、借入時に借入金を「特定収入以外の収入」としているので、補助金を得た段階で、補助金を特定収入の判定の俎上に乗せます。

そして、借入金の使途によって、特定収入に該当するか否かを判定します。

「特殊な借入金等」については、借入時に借入金を特定収入の判定の俎上に乗せているので、交付要綱等で特殊な借入金の返済と紐づきになっている補助金については、「特定収入以外の収入」とします。

| 借入時 (借入金の判定) |

補助金を得た時 (補助金の判定) |

|

| 通常の借入金 | 特定収入以外 | 特定収入に該当するかの判定を行う |

| 特殊な借入金 | 特定収入に該当するかの判定を行う | 特定収入以外 |

補助金の使途の判定

補助金の使途の判定は、一般的には交付要綱で判定を行います。

パンフレットでも下記のとおり、「使途を特定した交付要綱等が作成されています」とされています。

「交付要綱」という言葉はあまり一般的ではないと思います。

補助金を得ている組織体は、補助金を得るにあたって、上部組織に予算書や事業計画書といったものを作成して提出しているのですが、これらを交付要綱とイメージしてもらえば消費税の判定においては問題ないと思います。

インターネットで「交付要綱」で検索をしてみたところ、たくさん実例が出てきましたので、実物をご覧になられたい方はググっていただくのが一番なように思います。

交付要綱には、補助金などの使い道が、ざっくりとした数値ではありますが、項目ごとに書いてありますので、これに沿って、使途を判定するということです。

実務では

私が税務調査で担当した法人が、小さめの公益法人であったためか、借入金にかかる特定収入の論点に実務で当たったことはありません。

小さな公益法人は、多額の固定資産を保有することはあまりありませんし、補助金の範囲内でニッチな分野の研究だったりをしている印象ですので、借入金を必要とする場面があまりないのかもしれません。

儲かるような事業を手広く行うようなことはしないけれども、支出についても、基本的には補助金内に収まるようにしておき、万が一、足が出てしまった場合は、来年度の補助金で対応するといったような運営をされているのかなと、当時感じていました。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。