消費税申告書のチェック

お仕事の一つとして、他の会計事務所さんが作成された申告書をチェックする(法人側からの依頼です)という業務も行っています。

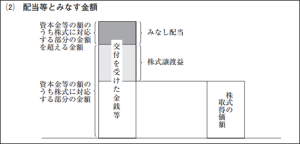

消費税の申告書をチェックしていたところ、非課税売上の金額が予想よりも大きくなっていたため、差額を解明してみたところ、法人が所有している上場株式について、資本剰余金を原資とする配当が行われていたためでした。

資本剰余金を原資とする配当を受けた場合、配当のうちの一部が、法人税法上、株式の譲渡と取り扱われることがあるのですが、その部分の5%が非課税売上に含まれていたということです。

https://www.nta.go.jp/publication/pamph/gensen/aramashi2020/pdf/10.pdf

https://www.nta.go.jp/publication/pamph/gensen/aramashi2020/pdf/10.pdf

この取り扱い、これまであまり考えることなく、非課税売上には該当せず、課税売上割合の算定においても5%分を非課税売上に含める必要はないと考えていたのですが、ふと気になり、改めて条文などを確認してみましたので、少し書いてみようと思います。

課税売上割合の規定

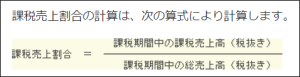

「課税売上割合」は消費税法30条2項一号ロにて登場し、同条6項において、

「第二項に規定する課税売上割合とは、当該事業者が当該課税期間中に国内において行った資産の譲渡等の対価の額の合計額のうちに当該事業者が当該課税期間中に国内において行った課税資産の譲渡等の対価の額の合計額の締める割合として政令で定めるところにより計算した割合をいう」

とされています。

そして、消費税法施行令48条1項において、

法第三十条第六項に規定する政令で定めるところにより計算した割合は、第一号に掲げる金額のうちに第二号に掲げる金額の占める割合とする。

一 当該事業者が、当該課税期間中に国内において行つた資産の譲渡等の対価の額の合計額から、当該課税期間中に国内において行つた資産の譲渡等に係る対価の返還等の金額の合計額を控除した残額二 当該事業者が当該課税期間中に国内において行つた課税資産の譲渡等の対価の額の合計額から、イに掲げる金額からロに掲げる金額を控除した金額の合計額を控除した残額イ 課税期間中に行つた法第三十八条第一項に規定する売上げに係る対価の返還等の金額ロ 課税期間中に行つた法第三十八条第一項に規定する売上げに係る対価の返還等の金額に係る消費税額に七十八分の百を乗じて算出した金額(不要な箇所は削除しています)

と定められています。

文章だと、めちゃくちゃわかりにくいのですが、図で示すと下記のとおりです。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6405.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6405.htm

そして、同条5項において、

「事業者が法別表第一第二号に規定する有価証券の譲渡をした場合には、当該譲渡に係る第一項第一号に規定する資産の譲渡等の対価の額は、当該有価証券等の譲渡の対価の額の百分の五に相当する金額とする。」(不要な箇所は削除しています)

とされています。

消費税法別表第一第二号を見てみますと

「金融商品取引法第二条第一項(定義)に規定する有価証券その他これに類するものとして政令で定めるものの譲渡」(不要な箇所は削除しています)

とされていましたので、上場株式の譲渡はこれに該当し、課税売上割合の算定において5%分を含めることとなります。

「資産の譲渡等」とは

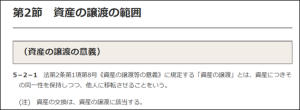

「譲渡」とは消費税法上はどのようなこというのかというと、「資産の譲渡等」(消費税法2条1項八号)についての消費税法基本通達5-2-1(資産の譲渡等の意義)において、下記のとおり、「資産につきその同一性を保持しつつ、他人に移転させることをいう」とされています。

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

同通達の逐条解説において、

「経済的にみた場合には、資産の譲渡の対価を収受したと同様の実態にあるときであっても、その同一性を保持しつつ、他人に移転するという事実がないときは、譲渡があったことにはならず、したがって消費税の課税の対象にもならないのである」

(「平成30年版 消費税法基本通達逐条解説」212頁)

とありました。

資本剰余金を原資とする配当は株式を他人に移転するという事実がないため、たとえ、経済的にみた場合には、資産の譲渡の対価と収受したと同様の実態にあったとしても、「資産の譲渡」とはならないということとなるようです(間違ってたらごめんなさい)。

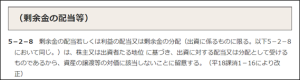

消費税法基本通達

剰余金の配当についての通達(消費税法基本通達5-2-8(剰余金の配当等))もあり、下記の通り「株主たる地位に基づき、出資に対する配当として受けるものであるから、資産の譲渡等の対価に該当しない」とされています。

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

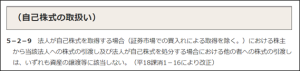

みなし配当という同じカテゴリーに属する自己株式の取り扱いについても、消費税法基本通達5-2-9(自己株式の取扱い)において、「資産の譲渡等に該当しない」とされていました。

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/shohi/05/02.htm

法人が自己株式を取得する場合は、配当とは違い、実際に株式の引き渡しがあるので、「資産の譲渡」に該当するのかな?と迷ってしまいますが、同通達の逐条解説(「平成30年版 消費税法基本通達逐条解説」222頁)を確認したところ、自己株式に議決権が認められていないといったことなどから、消費税法基本通達5-2-1(資産の譲渡等の意義)にある「資産につきその同一性を保持しつつ」という要件を満たさないということで、「資産の譲渡」には該当しないという取り扱いとなっているようです(証券市場での買入れによる取得は除かれています)。

純粋に法律論として検討した結果、このような取り扱いとなったのか、自己株式取得に課税はないよね、という結論が先にあって理屈を捻くり出したのかわかりませんが、納得できるような、できないような、すこし不思議な整理なように感じます。

以上のとおり、「資産の譲渡等」に該当しないため、課税売上割合の計算上、考慮されないということとなるのだと思います。

そのものずばりの解説を見つけたい

配当の一部が、株式の譲渡として取り扱われた場合について明記してくれている書籍を、どうしても見つけたくなり、いろいろと探してみたのですが、残念ながらそのものずばりの解説を見つけることはできませんでした。

ただし、自己株式の取扱いに関して下記を見つけることができました。

【問3-89】法人が株主に金銭を交付して自己株式を取得する場合に、当該株主から当該法人への株式の引渡しは、資産(有価証券)の譲渡等に該当しますか。

(注)所得税においては、法人の自己株式の取得により交付を受ける金銭及び金銭以外の資産の合計額については、配当及び譲渡所得等の収入金額とみなすこととされています。(所法25①、措法37の10等)

【答】自己株式の取得は資本等取引に該当し、法人が自己株式を有償で取得した場合には、資本(出資)の払戻しであり、資産の譲渡等に該当しません。

(「平成30年12月改訂 消費税実務問答集」129頁。【問3-89】自己株式の取り扱い)

注書きで「所法25①」(配当等とみなす額)と「措法37の10」(一般株式等に係る譲渡所得等の課税の特例)が記載されており、措法37の10の第3項四号が法人の資本の払い戻しの取扱いです。

また、「配当及び譲渡所得等の収入金額とみなすこととされています」とも書いてくれています。解説は、消費税法基本通達5-2-9(自己株式の取扱い)の解説と同様でした。

タックスアンサーなどの国税庁が公表している情報で同様の記述を探したのですが、なぜか記載がありませんでした。

あまり実務で役に立たなさそうなことであっても、気になったら調べるようにしています

この取り扱い、申告実務をたくさんされている方からすると、株式の譲渡とみなすのは、法人税や所得税、租税特別措置法の規定であって、消費税の規定ではないのだから、配当=不課税で当然でしょと言われてしまいそうですが、とはいえ、気になったので、調べてしまいました。

人によっては単なる回り道なだけに見えるかもしれませんが、案外、こういった原理原則を真剣に調べてみることを経験しておくことで、他の複雑怪奇な事案の検討の時に役立ったりするので、不思議なものです。

日々精進。