調整計算は何をしているのか?

特定収入割合が5%を超える場合には、仕入控除税額の調整計算が必要となります。

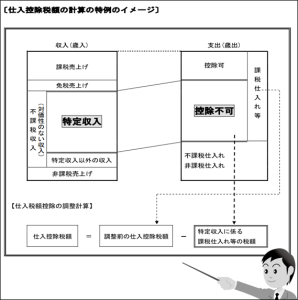

国税庁が公表しているパンプレットの下図が分かり易いのではないかと思います。

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

https://www.nta.go.jp/publication/pamph/shohi/shohizei_3.pdf

調整計算をざっくりと説明すると、特定収入で賄われたであろう課税仕入れにかかる消費税を、仕入控除税額から除く作業をしています。

(下図の式の括弧内の右側です。)

消費税の原則計算の個別対応方式でも、課税仕入れにかかる消費税のうち、消費税の課税対象となる収入で賄われたであろう部分を抽出していると思いますが、やっていることはそれと同じです。

なので、個別対応方式で申告している組織体の消費税の計算においては、同じような作業を二回することとなります。

適切な表現なのかはわかりませんが、個人的には原価計算に似ているなと思っています。

すべてのコストから直接費を特定して、間接費については、生産数などの間接的な要素を用いて原価を製品に配賦するあたりがです。

すべての特定収入から、課税仕入れに充てられる特定収入を特定して、使途が不特定の特定収入については、調整割合を用いて、課税仕入れに充てられるであろう特定収入を算出しているということです。

念のためですが、原価計算は集計された原価の数値を用いて計算しますが、特定収入における調整計算はコストの額ではなく、特定収入の金額を用いて計算しています。

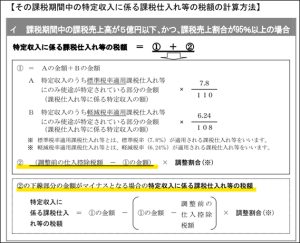

なので、下記のとおり、マイナスとなる場面が想定されています。

使途が不特定の特定収入から賄われたであろう金額は、仕入控除税額の残額に調整割合を乗じて計算することとなります。

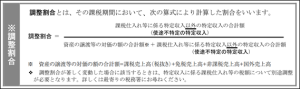

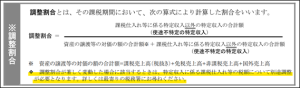

調整割合の計算は下記のとおりです。

実際に計算を一度入れてみるのが理解への一番の近道

この特例計算を理解する一番の近道は、実際に計算を一度入れてみることだと思います。

実際に私も計算を入れてみたことがあるのですが、説明文で読むと、異常に難しく感じていた調整計算が、計算を入れてみることで、案外シンプルな計算をしているということがわかりました。

計算を入れる事例は下記リンク先のパンフにある事例を使用されることをお勧めします。

https://www.nta.go.jp/publication/pamph/shohi/shohizei_6.pdf

専門書籍などでも、同様に具体的な数値を入れて解説をされているものもあるのですが、パンフの方が、書き込みをしやすいのと、シンプルな事例と、ちょっとややこしい事例(特定収入の調整計算あり、かつ、個別対応方式or一括比例配分方式など)が分けて解説されているので、使いやすいのではないかと思います。

計算表は国税庁のHPで公表されているものをご使用いただくといいと思います。

https://www.nta.go.jp/publication/pamph/shohi/kunitoukeisanhyou.pdf

通算調整割合の記載がない

ちょっと衝撃だったのですが、税務調査でのよくある指摘事項である、通算調整割合の具体的な記載がパンフレットにはありませんでした。

下記の通り、調整割合が著しく変動した場合(一般的には特定収入が激増した場合です)には、別途調整が必要となる旨と税務署にお尋ねくださいというアナウンスメントしかありませんでした。

ざっと、国税庁のHPを探してみたのですが、この制度についての解説はなさそうです。

昔はパンフに記載されていたような気もするのですが(記憶ベースなので不確かです)、よくある誤りを説明しないのも、それでいいのだろうか?と思ってしまいます。

通算調整割合とは

上記では、単年度の調整割合で仕入控除税額の調整計算を行っていましたが、これを今期も含めた過去3課税期間を通算して割合を計算した場合に、調整割合が20%以上変動している場合は、調整計算の調整計算をしましょうという規定です(消費税法施行令75条5項)。

仕組みは、「課税売上割合が著しく変動した場合の調整」に似ているように思っています。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6421.htm

この制度は、割合が増加している場合も、減少している場合の両方に適用がありますので、納税者にとって有利な場合もありますが、基本的には不利になる(仕入控除税額が減少する)ことの方が多かったように思います。

具体例としては、とある年に通常会費に加えて、特別会費を徴収した場合などに、通算調整割合の計算を行う必要が生じることがあります。

あとは、特定収入の金額自体に大きな変動はなかったとしても、その他の収入(課税売上、免税売上、非課税売上、国外売上)が毎期変動しているような組織体においても必要となる場面が生じえます。

国税庁が消費税のチェックシートを公表していましたので、そこに記載がないかなと思い、通しで読んでみたのですが、残念ながら、通算調整割合による調整についての記載がありませんでした。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/shinkoku/hojin/sanko/pdf/check_sheet01.pdf

割と一般的に適用されるものだと思っていたのですが、どうも、そうではないようです。

調整計算の対応方法

申告ソフトが調整計算に対応してくれていたと思いますので、会計事務所に申告業務を委託されている場合は、申告ソフトが勝手に計算してくれます(記憶ベース)。

ただし、消費税の申告だけということもあってか、従業員の経理担当の方が、消費税の申告業務をされている事例も結構あったように思います。

その場合は、上記でご紹介した、フォーマットを印刷して手書きで調整計算を行う、エクセルで数字が自動で飛ぶように作り上げて調整計算を行うのいずれかで対応をされているのが一般的ではないかと思います。

特定収入の多寡にかかわらず、通算調整割合の調整計算の要否の検討も含めて、毎年の申告のルーティンとして対応されることが良いのではないかと思います。

でないと、人事異動などで担当者が変わったときに、適切に引き継がれずに、調整計算を失念してしまうといったことも起きてしまうように思います。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。