まだ、連結納税制度の適用はある

グループ通算制度は、下記の通り「令和4年4月1日以後最初に開始する事業年度」から適用されます。

よって、3月決算法人であれば、今期から適用が始まっていますが、12月決算(在外子会社が多い法人)や2月決算法人(小売業)は、まだ、連結納税制度が適用されます。

会計基準の改正もそうですが、3月決算を意識して適用時期が決まっていることが多いため、12月決算や2月決算法人って、3月、6月、9月決算法人の実務的な動きを見てから、改正対応ができるので、時間的な猶予があっていいなぁ、と思っています。

(会計監査をする立場でいうと、一年前の印刷会社の記載例などを使う必要があるので、多少混乱したりもするのですが。)

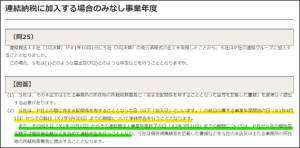

みなし事業年度(原則)

連結納税制度を適用している法人が、他の会社を100%子会社化した場合は、100%化の前後で事業年度を区切って、前半を単体申告、後半を連結納税として申告をすることとなります。

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/1282/qa/26.htm

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/1282/qa/26.htm

みなし事業年度が生じること自体はしょうがないとして、みなし事業年度の区切り方が、日割りですので、大変だなぁと感じております。

上記の事例では、10月1日に取得という前提ですので、その前日が月末となっており、みなし事業年度がきれいに区切れるのですが、たとえば、月末取得とした場合は、月末の一日前までがみなし事業年度となりますし、15日など半端な日での取得も当然ありえるわけです。

(M&Aのプラクティスに明るいわけではありませんが、株式の譲渡日って、月末など切りの良い日にするのが一般的なのかなと思っていましたが、そうとも限らないんですね。)

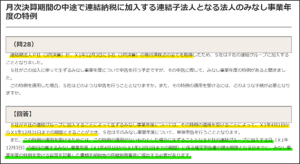

みなし事業年度(特例)

半端な日での取得が行われた場合を想定した、みなし事業年度の特例があります。

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/1282/qa/29.htm

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/1282/qa/29.htm

月中で取得した場合は、その月末をみなし事業年度の末日としていいですよ、と言う特例です(黄色ハイライト)。

いっそ、期末まで伸ばしてくれればいいのにと思ってしまいますが、おそらく、いろいろな議論があって、この特例に落ち着いたのだろうと思われ、止む無しかなと思っています。

この特例を受けるためには、みなし事業年度(原則)の確定申告書の提出期限までに届け出をする必要がありますので、届出がない場合は、原則通りの取り扱いとなります(緑ハイライト)。

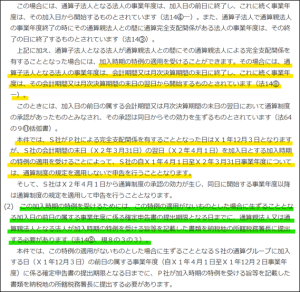

グループ通算制度での改正点

ちょこちょことグループ通算制度の改正点(連結納税制度との相違点)の勉強を始めているのですが、みなし事業年度についての改正が行われていました。

連結納税制度では、月末までしか、みなし事業年度は伸びませんでしたが、グループ通算制度では、会計期間の末日まで伸ばせるようになっていました(黄色ハイライト)。

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/group_faq/36.htm

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/group_faq/36.htm

とても便利になった印象です。

ただし、連結納税制度と同様に、みなし事業年度(原則)の確定申告書の提出期限までに届け出をする必要がありますので、注意が必要です(緑ハイライト)。

日々精進。