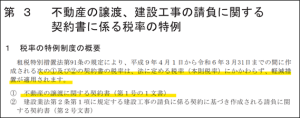

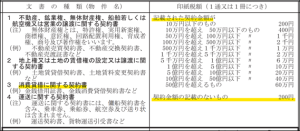

1-1号文書(不動産などの譲渡に関する契約書)

不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書が1-1号文書です。

作成される場面には、不動産業者の方などが関与されることが一般的ですので、この文書については特段間違いやすいポイントはなかったように思います。

ちなみに宅建士の資格試験でも印紙税に関する問題が出題されたりするようです。

(「宅建 印紙税 過去問」といったキーワードで検索すると出てきます。)

軽減措置の適用に関してテクニック的な何かがあったのを漠と覚えているのですが(たしか契約金額の書き方で、有利な税額の計算ができる)、説明できるほどに思い出せなかったので、そんな何かがありますとだけ書いておきます(ごめんなさい)。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/07.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/07.pdf

世の中には、私以上の印紙税マニアがたくさんいらっしゃり、そういった方に、案件で遭遇してしまうと、こういったテクニックについて教えていただける(指摘を受ける)ことがあります。

印紙税に詳しい人って、他の税目と違って、突き抜けている人の割合が多いように感じています。

「国税に勤めていくなかで、印紙税(間接諸税)の背番号が付くと、ずっと、その背番号のまま働くことが一般的だからなのかなぁ。」

と思っているのですが、理由はわかりません。

あと、

「印紙税が好きで好きでたまらない」

みたいな人も一定数いらっしゃいます。

(私はどの税法に対してもフェアに接しています。得手不得手はありますが。)

とにかく、詳しい人はめちゃくちゃ詳しいです。

(私は、トータルで3年間くらい印紙税の税務調査を担当していたので、かなり半端だと思います。知らない人よりかは詳しいが、めちゃくちゃ詳しい人から見ると、ひよっこ。)

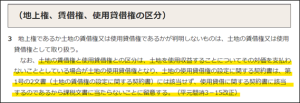

1-2号文書(土地の賃借権の設定等に関する契約書)

これに該当する契約書にお目にかかるのは、結構レアなように思っています。

ゼネコンなどが工事業者へ、工事現場で使う重機を置いておく平場を賃借することがあるのですが、気持ち程度の賃借料を受け取っている場合があり、それがこの文書に該当します。

駐車場として使用するための契約であっても、車庫や駐車場といった施設を貸し出す契約の場合は、土地の賃貸借ではないため、この文書には該当しないこととなります。

ちなみに、なぜ、レアなように思っているのかと言いますと、土地を借りていても、使用貸借であることが多いためです。

使用貸借は無償のため、賃貸借と違います。

なので、土地の使用貸借の契約書は、土地の賃借権の設定等に関する契約書には該当せず、印紙税法上の課税文書には該当しないこととなります。

都心だと、地べたを貸し出すことがあまりないのと(都心で更地ってなかなか見ないですよね。)、地方だと地べたを貸したとしても、賃料を取るほどの場所ではないといったことから、結果として使用貸借なのではないかと、なんの根拠もないですが、経験則で思っています。

下記の通達も判断にあたっての参考になるように思います。

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/02.htm

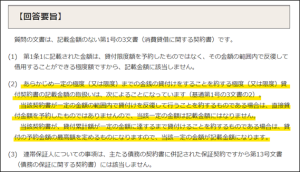

1-3号文書(消費貸借に関する契約書)

1号文書のなかで飛びぬけて質問が多い文書だと思います。

最高額で一通あたり60万円の収入印紙が必要であるため、取り扱いを少し失敗しただけで、数千万円単位で課税が生じることもあります。

このような事例は、数十億円単位のお金をしょっちゅう動かしている会社に限られるので、そういった規模の会社からすると、数千万円くらいであれば、たいしたことない金額なのかもしれません。

とはいえ、そういった課税を見ると、

「やっぱり印紙税って怖いなぁ、、」

と思います。

(普段は「印紙税なんてどうでもいいよ」という雰囲気丸出しの方々が、この瞬間だけ、やんややんやと騒ぎ、課税されて一定期間が経つと、熱が冷める、を繰り返しているように思います。)

印紙税の税務調査で論点となるのは、貸付金決定通知書や申込書だと思いますが、これについて書き出すと止まらなくなるので、今回はスキップします。

債務承認弁済契約書

金銭消費貸借契約書を締結していて、弁済期日が迫ってきたので、弁済期日を伸ばす場合の契約書についての取り扱いは、下記のとおりです。

https://www.nta.go.jp/law/shitsugi/inshi/10/05.htm

https://www.nta.go.jp/law/shitsugi/inshi/10/05.htm

グループ間貸付けで契約書を作成している場合(メールでやりとりをする方法が一般的だとは思いますが、紙で作成している事例もあります。)に、弁済&新規の貸付けとするのではなく、弁済期日の延長とした方が、印紙税法の観点からは有利となります。

一度だけ質問を受けたことがあるので、書いてみました。

質問者の懸念事項は、

「お金を借り続けるという行為は同じなのに、契約書の建付けが変わるだけで印紙税額が変わってしまうが本当に大丈夫か?」

ということだったように記憶しているのですが、法的な取り扱いが違うのであれば、印紙税の判定が異なることはあり得ます。

限度貸付と極度貸付

金銭消費貸借契約書の契約金額の判定を行う際に、契約の内容が、限度貸付なのか極度貸付なのかで印紙税額が大きく変わります。

それぞれの取り扱いは下記のとおり解説されています。

https://www.nta.go.jp/law/shitsugi/inshi/10/04.htm

https://www.nta.go.jp/law/shitsugi/inshi/10/04.htm

極度貸付の場合は、契約金額のない契約書に該当し、印紙税は200円となるのですが、限度額の場合は、その金額に応じた印紙税の貼付が必要となります。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/08.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/08.pdf

言葉で書くと、判断が容易なように思われるかもしれませんが、実務では、国税庁の事例のように「極度額」とそのものずばりを書いてくれていない契約書もたくさんあります。

なので、結構、根詰めて契約書を読まないと判断がつかないことが多かったように記憶しています。

一番手っ取り早いのは、作成に関与されている方に、枠の設定なのか、貸付予定額の記載なのかを聞いてみることかなと思っています。

(それでも稀に、よくわからないと言われてしまうこともあり、その時は迷宮入りします。)

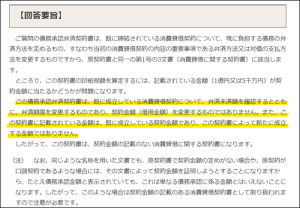

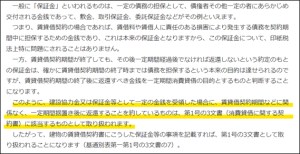

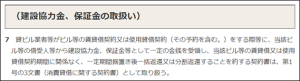

建設協力金や保証金等の定めのある賃貸借契約書

「賃貸借契約書に印紙は必要ですか?」

と聞かれると、

「不課税文書です」

と即答してしまいたくなりますが、たとえば、地方で開発しているショッピングモールなどの大型複合施設への賃貸借契約書などには注意が必要です。

建設協力金の条項が置かれている場合があるためなのですが、建設協力金の取り扱いについては下記の通りとなります。

https://www.nta.go.jp/law/shitsugi/inshi/10/11.htm

https://www.nta.go.jp/law/shitsugi/inshi/10/11.htm

この判定意外と難しいです。

まず、根拠となる通達は下記です。

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/02.htm

https://www.nta.go.jp/law/tsutatsu/kihon/inshi/betsu01/02.htm

何が難しいかというと、敷金のように、借主が賃料を払わなかった場合に備えて担保しているものとの区別が必要である点です。

一つメルクマールがありまして、通達では

「当該ビル等の賃貸借又は使用貸借契約期間に関係なく」

とあります。

なので、非常に形式的な判定ではありますが、賃借期間と建設協力金や保証金の据え置き期間が一致している場合は、この通達の取り扱いに該当しないこととなります。

実務的には、この取り扱いで該当しないようにしている事例が多いように感じているのですが、通達の逐条解説を確認したところ、下記のような観点からの個別判断になるとありましたので、実際はいろいろな検討がされているのではないかと思います。

なお、賃貸借契約に際して授受される金銭が賃貸借債権等を担保するものであるか又は消費貸借の目的物であるかの判断は、その返還が賃貸借契約の終了に結びついているものであるか否かや、賃貸借契約の開始前に資金提供が行われるものか否か、その他契約書上の記載文言により個々に判定することとなります。

(「令和元年版 印紙税基本通達逐条解説」川崎令子 編。大蔵財務協会。364頁)

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。