税理士保険に入っていると定期的に送られてきます

税理士登録をしてからずっと、税理士賠償責任保険に加入しています。

幸いなことに、これまで事故事案を経験したことはありませんが、人のやることですので、すべてを完璧にし続けることは到底できないと考えており、もしもの時に備えて加入しています。

この保険に加入していると、「税理士職業賠償責任保険事故事例」という冊子が定期的に送られてきます。

不安を煽るためのツールと感じられている方もいらっしゃるかもしれませんが、私は、勉強のツールとして利用しています。

事故事例を読むことで勉強になります

事故事例ですが、実際に起こった事例が紹介されています。

中には、

「ちょっと対応が杜撰だったんじゃなかろうか」

という事案もありますが、消費税や所得税など、制度が複雑化し過ぎたが故に起こってしまった事案もあります。

「もしも、自分がこの税理士の立場だったら、ちゃんと対処できただろうか?」

といった風に、自分に置き換えながら読むので、書籍を漠然と読むのと違い、身が入り、

制度をしっかりと理解することができ、非常に勉強になります。

「恐ろしすぎるので、もう税理士辞めてしまいたい。」

なんて思ったりもします。

(これが、勉強の原動力にもなるわけですが。)

消費税の事故事例が多い印象

冊子で紹介されていた事例は全部で25件だったのですが、そのうち、消費税の事例が8件と一番多く、次が法人税の7件、所得税が6件、相続税3件、地方税が1件、という状況でした。

2021年度の税目別内訳と、主な事故原因の表も掲載されているのですが、こちらも、消費税が断トツの件数と金額となっていました。

(年間282件、支払金額7.7億円)

事故の主な内容は、簡易課税関係や課税事業者の選択関係でしたので、新設法人や、中小規模の会社に対する消費税のアドバイスをする際に特に注意が必要なようです。

簡易課税で還付申告

簡易課税の選択届出書を過去に提出していたにも関わらず、簡易課税制度選択不適用届出書を提出せずに、還付申告をしてしまった事例が紹介されていました。

この事例は、事故事例の紹介でよく見かけるように思うのと、税務署に在籍していた頃にもよく見た事例なのですが、これってなぜなくならないのかが気になっています。

顧問税理士が交代するときに、適切に引継ぎが行われないからなのでしょうか?

納税者がちゃんと提出した届出等の書類を保管できていないからなのでしょうか?

後任税理士は、税務署に申告書等の閲覧申請はしないものなのでしょうか?

事例には「簡易課税制度選択届出提出の有無についての確認を怠り」とあったのですが、税理士間の引継ぎがちゃんと行われれば、起きなかった事例なのではないかと思っています。

以前の事務所で、他の税理士からの引継ぎと、他の税理士への引継ぎの両方を対応したことがあるのですが、いずれも、税理士間でのコミュニケーションは一切ありませんでした。

(他の税理士へ引き継いだ際は、こちらからコミュニケーションを試みたのですが、返事がありませんでした。)

過去に、どのような届出や申請を行ったのか、いつ税務調査を受けて、どのような指摘事項だったのかなど、クライアントの状況を記録している書面ないしデータが税理士事務所内にあっても良さそうに思うのですが、なんで、それをそのまま引き継がないのでしょうか?

申告書や申請書関係もファイリングされているのであれば、そのまま渡してあげてもいいように思うのですが、何で、それを行わないのでしょうか?

私が、ビジネスを分かっていないだけなのかもしれませんが、税理士間の引継ぎ対応を見ていると、足を引っ張りあっているようにしか見えません。

そうはいっても、相手があることなので、引継ぎを受けることができないという状況が生じてしまうのかもしれませんが、税務署に申告書等の閲覧をして、何が提出されているのか確認をしようとは思わないものなのでしょうか?

確かに手間も時間もかかりますが、簡易課税以外にも、

源泉の納期の特例を出しているのかな?

申告期限の延長特例を受けているのかな?

など、気になりポイントがいっぱいあるように思われます。

税務署からの送付物で、それらの情報を窺い知ることができることもありますが、提出された申請書などを実際に確認しておかないと、恐ろしく感じるのではないかと思っています。

顧問先がガンガン増えているような状況を想定すると、

「いちいち、そんなんやってられんわ。」

ということなのかもしれません。

でも、やっぱり、確認をせずに受任することは恐ろしいことではないかと思います。

気になった事故事例

事故事例の中で、

「本当に事故事例と言えるのかな?」

と思える事例がありました。

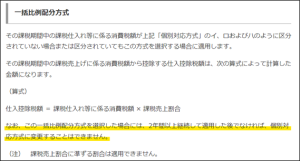

消費税の事例で、マンション建物(非課税売上対応)の取得が行われた課税期間の申告において、一括比例配分方式の方が有利だったところ、個別対応方式で申告をしたため(マンション建物の取得を「共通対応課税仕入れ」と勘違いしていた)、差額の納税額分の損害が発生したとして、損害賠償を受けた事例です。

この事例っておそらくではありますが、マンション建物に係る課税仕入れのみに着目しているように思われるのですが、一括比例配分方式の怖いところは、一般的には全額控除できる売上原価に含まれる課税仕入れも全額控除できなくなる点にあります。

あくまで一般論としてですが、下記のようなイメージになります。

(説明の便宜上、正確性が欠けています。イメージを持ってもらうためですので、ご容赦願います。)

| 個別対応方式 | 一括比例配分方式 | |

| 売上原価 | 課税売上対応 | 共通対応 |

| 販管費 | 共通対応 | 共通対応 |

そして、一括比例配分方式は一度選択をすると、2年間の継続適用が求められます。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6401.htm

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6401.htm

つまり、一括比例配分方式は、全額控除できる課税仕入れについても、一部分を放棄することとなり、そして、それを二年間続ける必要があるということです。

課税売上割合が限りなく100%に近い状況であったり、そもそも、課税売上対応の課税仕入れがあまりないということであれば、影響はほぼありませんが、本件は、マンション建物を取得されているので、取得以後に賃貸収入(非課税売上)が生じますので、本業が何か、また、本業の売上の状況にもよりますが、一般的には課税売上割合が減少することが見込まれます。

課税売上割合が減少するということは、一括比例配分方式を選択することにより放棄する、全額控除できた課税仕入れの割合が増えることを意味します。

なので、マンション建物を取得した課税期間の、マンション建物の仕入税額控除だけを見て、納税額の有利不利判定を行うのは、間違っているように思われます。

この事案には、税効果による回復額の記載がありましたので(控除対象外消費税の損金算入についてなのか、上記の点についてなのかは不明です)、単に差額を損失額と認定されたわけではなさそうです。

有利不利判定は金額で測れるものがすべてではないし、測ることも難しい

ストラクチャーものの支援をする際には、将来のシュミレーションを行ったりするのですが、特に消費税を考慮する場合は、税額に影響するファクターが多すぎて、シュミレーションのパターンが際限なく増えるような状況になってしまうことがありました。

何とかシュミレーションをしたとして、その説明をする相手が、税務にかなり明るい方であれば、(ファクターがなぜ多くなるのかも含めて)適切にご理解をいただけるのかもしれませんが、それをクライアントに期待するのは酷かなという思いもあります。

消費税以外にも、所得税の上場株式の取り扱いなども、シュミレーションをしだすと、きりがないように思われ、住民税や、はたまた、社会保険料なども考慮なんてことになると、収拾がつかなくなるようにも思います。

消費税や所得税は、心情的なものが絡まないので、まだ良いですが、事業承継ものや相続税絡みで、税額だけを比較するのは、ちょっと違うのではないかとも思っています。

税額だけを見るのではなく、当事者で一番納得のいく方法を選ぶべきなのではないかと思っています。

(それが難しいのだと資産税関係の方はおっしゃるので、一応は、現実を理解しているつもりです。でも、やはり、税額がすべてではないと思っています。)

そうやって、考えてみると、先に挙げた事故事例も、税額はさておき、実際のところは、クライアントとのコミュニケーションの問題だったのかな?なんて思ったりもするわけです。

日々精進。