税理士会の税務支援事業

税理士会は税務支援事業を行っており、その一つに確定申告会場での税理士無料相談があります。

今までは東京税理士会に所属していたので、こういった活動の経験がないのですが(気づかぬうちに無視していた?)、現在は、関東信越税理士会の川口支部といって、いわゆるベットタウンのエリアにある税理士会の支部に所属しているので、こういった活動への参加は必須となります。

今回、この確定申告会場での無料相談員をしてきましたので、思い出がてら書いてみようと思います。

埼玉県は横移動に弱い

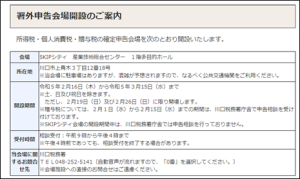

川口税務署と西川口税務署の所得税の確定申告会場は、SKIPシティという施設に開設されています。

私の事務所は草加市にあるのですが、埼玉県は横移動に弱く(東京の様に縦横に電車が走っていないので)、草加→SKIPシティの移動手段がかなり限られていました。

- 電車→電車→電車→バスorタクシー

- バス→バスorタクシー

- タクシー

移動時間で考えると、間違いなく③(タクシー)がベストなのですが、いかんせんコストがかかります。

なんと片道3,400円です。

確か、この事業の対価として、いくばくかの報酬を頂けたはずなのですが、往復6,800円もかけてしまうと、本当にただのボランティアになってしまうので、ちょっと無理だなという感じです。

次に早いのは①(電車→電車→電車→バスorタクシー)なのですが、電車を乗り継いで、最後は結局タクシーに頼らざるを得ないという点と、電車の路線の関係で、かなりの回り道をしている動き方となるので、どうしてもそれが癪に触って、いただけなかったので、これも無理だなと判断しました。

ということで、②(バス→バスorタクシー)で行ってきました。

片道1時間以上かけて。

それでも片道1,000円以上かかりました。

(バスの時間と集合時間の関係で、最後がどうしてもタクシーにならざるを得なかったため。)

ちなみに、バスの本数も一時間に1本あるかないかくらいですので、バスの時刻を調べずに行くと、えらい目に遭います。

車を持っているのが当然の地域で、車なしで仕事していることに、そもそも無理があるのかもしれません。

埼玉県で車なしで税理士をやるということが、どれだけ大変かを知る、いい経験となりました。

思っていた以上に来場者がいた

税務署で働いていた頃、所得税の確定申告の応援に駆り出されたことがなく(応援に出ると、法人税の職員は二か所給与の申告など、年末調整の延長くらいの知識で対応できる業務を担当するらしいです。)、今回の無料相談員が人生で初めての確定申告会場でした。

割り当てが2月20日(月)でしたので、まだ、始まったばかりだし、そこまで人はいないんじゃなかろうかと思っていたのですが、予想に反して、かなりの来場者の方がいらっしゃいました。

整理券を配付するなどしているようですので、まだ、少なめだったのかもしれませんが、びっくりです。

私は一日でこの業務が終わりますが、税務署の所得税の部門の人たちって、これを3月15日まで続けるんだなと思うと、めちゃくちゃ大変だなと思いました。

ちなみに、税理士の無料相談は基本一対一での対応だったのですが、税務署にいた頃に、税務職員一人が真ん中で椅子に座って周りの納税者の方を複数人、同時に、対応しているという話を聞いたことがあります。

それを、毎日続けるのだと思うと、、、、、お疲れ様です。

難しかった

この業務、ざっくりとした業務内容が書かれたペーパーは事前に支部から送られてくるのですが、当日の会場で具体的に何を対応するのかは、まったくわからないままスタートとなりました。

10分前に控室に集合とあったので、事前に簡単に説明があるのかと思いきや、税務署の統括官殿から、

「本日もどうぞ、よろしくお願いいたします!!」

という、明るいご発声をいただけたのみでした。

きっと、毎年やっている方からすると、毎年恒例のあれね、という感じなので、あえて説明は不要と言うことなのだと思います。

言われるがままに指定の席に座り、相談対応を始めたのですが、結構難しかったというのが、正直な感想です。

何故かというと、調べるツールはPC以外になし(インターネットにつながったPCが席の後方に数台設置されている)、普段、税務申告ソフトを使っていると生命保険料控除などの各種控除金額を自動計算してくれるので、手書きで書かれた申告書のチェックをする際に、「そういえばどういった計算だったっけ?」と思い出す必要がある、という状況だったからです。

そして、私は無邪気に、調べるツール(申告書の手引きなど)が準備されているのだろうと期待し、電卓と筆記用具以外何も持っていかなかったので、とても大変でした。

(周りの税理士さん達は、ご存じだったようで、それぞれ資料をお持ちになられていました。)

あと、この会場独自と思われるシートに沿って質問をして、回答を書いていくのですが、初見のペーパーに、何が書いてあって、その質問の趣旨は何なのか?を理解しなければならないということも大変でした。

(国税庁が公表しているチェックシートなどを使用すればいいのでは??という疑問を持ちつつ、対応しました。納税者の方が、封筒一杯に持ってきてくださった資料から、ペーパーで求められる情報を一生懸命に集めていたのですが、申告に当たっては無くても大丈夫な情報もあるらしく、このシートはいったい何用なんだろう、、と思ったりもしつつ。)

あと、何点か本当にわからない取り扱いもありました。

特に住宅借入金控除関係。

優良住宅の住宅借入金控除の場合の「認定長期優良住宅」がなんぞやなんて、すぐにはわからないですし、度肝を抜かれたのは、「買取再販認定住宅等」でした。

(件のペーパーのYES/NOクエスチョンに、該当するか否かを記載する欄がありました。。)

相談者の方に、

「住宅会社の方から、何か特別な制度を受けられる住宅ですと売り込みがありました?」

と聞いてみて、特に反応がなければ、該当しないということで良いのだと思いますが、そもそも相談者の方にとっては、住宅借入金控除が特別な制度ですので、この質問で対応として良いのかも悩ましく思われまして。。

後日、支部から購入していた「令和4年分 所得税等確定申告の研修資料」で確認してみたところ、注書きで

「新築等をした住宅が、上記の住宅のいずれに該当するかご不明な場合は、住宅の販売会社等にご確認ください」

と書かれていました。

なぜ、申告会場でその案内をせずに、税理士に相談者を回すのだ。。

No.1213 認定住宅の新築等をした場合(住宅借入金等特別控除)|国税庁 (nta.go.jp)

No.1211-2 買取再販住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁 (nta.go.jp)

No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)|国税庁 (nta.go.jp)

懐かしかった

帰りの道中で、税務署に配属になりたての頃で、そこまで詳しいわけでもないのに、調べ物をしながら相談対応をしていた頃を思い出しました。

最近は、当時を思い出すことがほぼなかったので、質疑応答集を読み漁って、自然と相談対応ができるようになったように記憶違いをしていたのですが、法人に関する税金の相談も同じように、事前に調べて臨んでは、想定外の質問や状況に冷や冷やしながら、場数を踏んで、今に至るのだなと思い出すことができました。

まだまだ学ぶべきことがあるなと認識するいい機会になりました。

とはいえ、住宅借入金控除の神様みたいな人になりたいとは到底思えないので、プロボノ活動はほどほどにしつつ、義務を果たしていこうと思います。

日々精進。