覚書の質問が苦手でした

税務署に配属されると初めの一年間はいろいろな部門をローテーションするのですが、印紙税を担当している部門(主担部門といいます)にいる間、印紙税に関するいろいろな質問の対応をしました。

そのなかで、一番苦手な質問だったのが、

「覚書は何号文書に該当しますか?」

という質問です。

当時は、高校を卒業して税務大学校で一年程度研修を受けたくらいですので、世の中でどのような契約書が作られているのか知りません。

また、「覚書」という名称が、「〇〇契約書」ではないということもあって、「覚書」が何か得体のしれないものにしか感じられませんでした。

先輩に聞いても、

「原契約がどのような契約(何号文書なのか)だったのか確認してごらん」

と言われてしまい、「原契約」という言葉でさらに混乱したのをよく覚えています。

覚書とは?

覚書とは、一般的には、もともとの契約があって、その契約で定めた事項(たとえば単価など)を変更する、または、取り決めていなかった事項を追加するために作成される契約書のことをいいます。

このもともとの契約のことを原契約といって、一般的には覚書の冒頭で、原契約の締結日と契約書名を記載して、原契約と覚書を紐づけます。

契約事項を変更したり、追加したときの印紙税の取り扱い

印紙税法上は「変更契約書」または「補充契約書」に該当します。

「変更契約書」と「補充契約書」のいずれかに該当するのかについては、あまり意識する必要はありません。

これらの契約書については、「重要な事項」を変更又は補充するものだけが課税されます。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

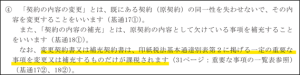

「重要な事項」とは?

詳細は下記のリンク先をご覧いただくのが良いのですが、確認する機会が多いものをピックアップしました。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/06.pdf

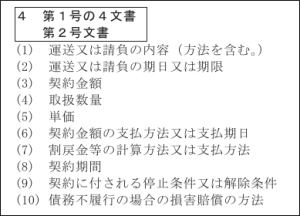

- 2号文書(請負に関する契約書)

![]()

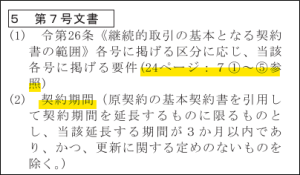

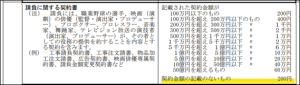

- 7号文書(基本契約書)

![]()

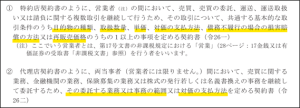

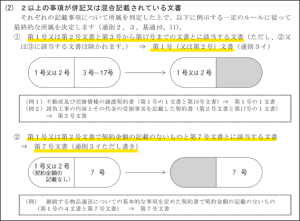

![]() https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/05.pdf

2号文書にかかる変更・補充契約

上記のとおり、「請負の内容」「期日又は期限」「契約金額」などが「重要事項」に該当するため、請負に関する契約書の覚書は基本的には、課税文書に該当すると考えていただいて問題ないと思います。

契約金額を変更したり補充していないのであれば、印紙税の金額が200円となりますので、仮に失念したとしても、過怠税の金額が大きくなることは一般的にはありません。

契約金額が変更された場合は、「印紙税の手引」9頁~10頁の「変更契約書の記載金額」をご確認いただくと良いと思います。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

ざっと説明すると、覚書に契約金額の変更前後を書いておけば、増加した場合は増加額が記載金額となり、減少した場合は、記載金額のないものとして取り扱われます。

ただし、細かなルールがありますので、実際に契約金額を変更するために覚書を作成される場合は、「印紙税の手引」を確認しつつ、作業をされることを強くお勧めします。

あと、覚書で原契約の契約期間を延長している場合は、延長している部分の単価がたとえ当初の期間の単価よりも減額されていた場合であっても、上記の減少した場合の取り扱いとはなりませんので、注意が必要です。

確か下記の書籍で、解説されていたと思いますので、リンクを貼っておきます。

https://www.zaikyo.or.jp/publishing/books/009046.shtml

残念ながらこの書籍が手許になかったため、該当ページ等の引用ができませんでした。

(国税庁のHPなどの解説を探しても、この取り扱いについての情報が見つかりませんでした。なぜ?)

7号文書にかかる変更補充契約

こちらも2号文書と同様で、「目的物の種類」「取扱数量」「単価」などが「重要事項」に該当するため、基本契約書の覚書は基本的には、課税文書に該当すると考えていただいて問題ないと思います。

こちらは2号文書と違い、一律4,000円ですので、少しだけ金額的なインパクトが大きくなります。

また、請負に関する基本契約書に係る覚書で、契約金額が計算できる場合は、7号文書としてではなく、2号文書として課税されることとなりますので、注意が必要です。

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

https://www.nta.go.jp/publication/pamph/inshi/tebiki/pdf/03.pdf

印紙税を解説してみて気づけたこと

印紙税の解説をするにあたって、あらためて条文や通達、書籍を確認するため、あらたな発見があったり(裁決事例など)、知識と経験の整理ができたように思います。

初めの方は楽しく書いていたのですが、後半から、かなりしんどくなってきて、チョコレートとコーヒーの消費量が半端ないことになりました。

BLOGで長期間にわたって、税務に関する説明を書かれている先生方、心から尊敬いたします。

一応は「印紙税の手引」を通しで解説できましたので、印紙税を語るのはこれくらいにしておこうと思います。

(次は、源泉所得税について「源泉所得税のあらまし」を使って、解説してみようかな、なんて考えていたのですが、考えただけで、鼻血が出そうですので、止めておこうと思います。)

https://www.nta.go.jp/publication/pamph/gensen/aramashi2021/index.htm

印紙税オタクから一言

印紙税って慣れてしまえば、そこまで難しくない税制です。

「印紙税勉強するのめんどくさいなぁ~」

という気持ちは私も同様に感じていたので、非常によくわかるのですが、

このBLOGの印紙税の解説を参考にしつつ、

「えいやっ」

と勉強していただいて、さらに、実務で鍛錬していただくことで、一人でも印紙税オタクが輩出されるのであれば、印紙税オタクの冥利に尽きます。

印紙税オタクの仲間に加わっていただけるのを楽しみにしています。

印紙税の記事を書き始めたきっかけについては下記の記事をご覧ください。

日々精進。

2024年7月2日に「税務調査を今一度ちゃんと考えてみる本」(税務経理協会様)が発売されます。