グループ通算制度がいつの間にか始まっていた

最近、お仕事の関係で、連結納税制度について調べる機会があったので、気づいたのですが、いつの間にかグループ通算制度が始まっていました。

1~2年前くらいにM&Aの場面での税務面の検討をしていた際は、

「グループ通算制度に移行しますか?」

「それとも、移行しない予定ですか?」

なんて質問をしていたのですが、それ以降、連結納税関係にタッチする機会がなかったので、いつのまにか始まっていたという感覚です。

正確には、令和4年4月1日以後に開始する事業年度から適用されます。

(イータくん。久しぶり。)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/hojin/group_tsusan/pdf/0022003-099.pdf

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/hojin/group_tsusan/pdf/0022003-099.pdf

2月決算(小売業など)や、12月決算(在外子会社が多い会社など)などの法人については、まだ、連結納税制度の適用となります。

改正ものは一定期間そっとしておく主義です

現在、改正ものでホットな話題はインボイス制度ではないかと思います。

税務関係の読み物で頻繁に目にしますが、いったんは完全にスルーしています。

改正されることが決まった後の、詳細な取り扱いが公表されていない段階から、いろいろと議論が盛り上がって冷めるまでの段階においては、情報が錯綜する割には、結局誰も踏み込んだ情報を書けない(当然だと思います。きっと、こうなると思いますよとはアドバイスできますが、実際にそうするかについては、ハンドリングのしようがないので。)のと、後になって、まとまったものをざーっと読んだ方が、結果として、スムーズに理解が進むためです。

論点を提起しないと主税局も実務的な論点を把握しきれないと思いますので、この議論自体は大切な過程だと思っているのですが、ただ、あまり巻き込まれたくないということです。

ちなみに、改正の議論を追っていれば、背景事情に詳しくなれるので、物知り博士になれるのと、いざ施行された段階では、100歩くらいリードできますが、物知り博士になれても、よほど込み入った事案に関するリサーチをする時くらいにしか役に立たないですし、リードの点についても、税制改正速報を大手税理士法人などが公表のスピードを競い合っているのと同様で、争っても疲弊するだけですので、大手さんにお任せというスタンスです。

ということで、改正ものは、議論が落ち着くまでそっとしておくことにしています。

ということでグループ通算制度を勉強しました

グループ通算制度については、そっとしておく期間が長すぎたようですので、満を持して勉強をしてみました。

税務署に配属されたころ(平成17年頃)は、連結納税制度が始まって数年(確か平成14年から開始)だったので、署内にあまり詳しい人がおらず、知っているだけで重宝がられたのと、連結納税という響きがちょっとカッコよく思えたので、連結納税に関する書籍を購入してわくわくしながら勉強をしたのを覚えています。

あの頃は、今みたいに、連結納税関連の分かり易い書籍はほぼ皆無で、申告書の作成の手引きみたいな書籍を購入して勉強しました。

当時のような身軽な動きをしなくなった点に少し反省です。

改正の背景

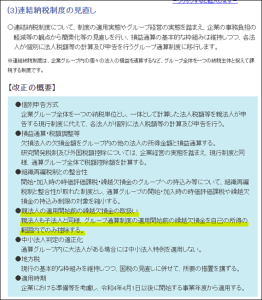

連結納税制度では、グループ全体で1つの納税主体であったところ、グループ通算制度では各会社が納税主体に変わったという点が大きな違いです。

これは、たとえば、連結納税グループのどこかの会社に税務調査が入って、所得計算が誤っていた場合などに、その税務調査を受けた法人だけではなく、全体計算をやり直す必要があったため、その煩雑さを解消する観点から、改正されたものです。

国税在籍時に、超大企業の連結納税申告書を見たことがあります。

税務署内の書庫に専用の棚がありまして、棚一段全部が、その法人の連結納税申告書(個別帰属額の届出書も親会社の確定申告書にくっついて提出されていました)だったので、確かに、これ全部やり直しって相当しんどいだろうなと思っていた記憶があります。

恐らく改正にあたって意識されていた法人は、連結納税グループが100社単位であるような法人ではないかと思いますが、5社でも10社でも、煩雑なのは同じなのではないかと思います。

親会社の欠損金がグループ全体では使えなくなりました

実務から入ってしまったので、そういうものなんだというしか考えていなかったのですが、親会社が連結納税制度開始前に持っていた欠損金は、なぜかグループ全体で使えていました。

これが、改正で親会社の欠損金であっても、グループ通算制度開始前の欠損金はグループ全体では使えないように改正されています。

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei20/hojin.html#hojin03

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei20/hojin.html#hojin03

連結納税制度において、親会社の欠損金がグループ全体で使えたことについて、下記のような個人的な考えが専門誌に書かれていたので、ご参考に引用いたします。

(大変勉強になりました)

元々、連結納税制度においても、平成14年の当時から親法人にSRLYルールを入れなければいけないのではないかという議論があったというように聞いていますけれども、そのときのわが国の状況は、バブルがはじけて、特に金融機関を中心に、不良債権処理で兆単位の欠損金が出てしまう、そのような経済環境でございました。そのため、SRLYルールと一線を画す形で日本流の連結納税制度ということで平成14年、今から約20年前にスタートしたのではないかと個人的には考えています。

(「租税研究2022.10『グループ通算制度と実務上の留意点』。116頁~117頁」)

念のため、令和2年度税制改正の税制改正の解説を確認してみましたが、特にこういった理由は書かれておりませんでした。

税務署にいた頃に、信用金庫さんの申告書を見たことがあるのですが、欠損金の桁数が他の法人とは比べ物にならないほどに突き抜けていたのを覚えています。

これが銀行さんとなると、それこそ、兆単位の話になってしまうため、いろいろと調整が働いた結果、認められていた、ということなのかもしれません。

(実際のところは全く知りませんが。)

時価評価の改正

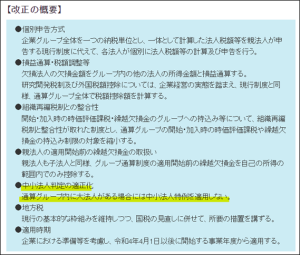

グループ通算制度からの離脱時にも時価評価が求められるようになったとのことです。

これは、株主である法人で離脱する子会社の株式の譲渡損をとりつつ、子会社が離脱後に含み損のある資産を譲渡することで損失が2回発生してしまうという状況に対応したとのことでした。

(「改正税法のすべて」令和2年版。939頁。)

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2020/explanation/pdf/p820-1177.pdf

いつも税務上のこの手の議論を見ていて感じるのですが、株価の算定って時価純資産価額法が一般的なのでしょうか?

DCF法などのように将来価値を用いて計算していたり、そもそもそういった座学的な計算数値は参考値にしかしていないといった場合は、資産に含み損があっても株価に影響しないような気もしています。

(しっかりと整理してコメントしていませんので、あしからず。)

中小判定も変わっていました

連結親法人の資本金の額で判定していたのですが、通算グループ内に大法人がいれば、中小法人に該当しないこととされていました。

税効果の精算をするのか

税効果の精算の要否については、連結納税制度のときから論点としてあったのですが、税務上は過去の税制改正により、精算をしてもしなくてもどちらでも良いというスタンスになっています。

これは、グループ通算制度においても同様なのですが、会計上は、精算を求めているようです。

ASBJの実務対応報告42号では、その通算税効果額の授受をすることが前提で会計処理の記載がありますので、ご留意いただきたいと思います。授受しないことは想定していないということです。

(「租税研究2022.10『グループ通算制度と実務上の留意点』。123頁」)

https://www.asb.or.jp/jp/wp-content/uploads/grouptsuusan20210812_03.pdf

https://www.asb.or.jp/jp/wp-content/uploads/grouptsuusan20210812_03.pdf

税法が歩み寄ったが、会計が自身の道を貫いた状況のようです。

あるべきは精算だと思いますが、そこは固辞するところだったのでしょうか?という素朴な疑問があります。

精算している法人しか見たことがないのでわかりませんが、精算しないと、会計上不都合が生じることがあるのかもしれません。

精算をしたくないという方も、単に面倒くさいだけという気もしなくもないですが。

日々精進。